Skrevet af Eva Marie Keemink

At investere vil altid indebære en risiko. Det er vigtigt, at du som investor får defineret din risikoprofil, før du investerer. Det gælder uanset, om du selv investerer en mindre opsparing, eller om du investerer en større formue gennem en eller flere banker og forvaltere.

Hvad er en risikoprofil?

En risikoprofil – eller en investorprofil – kan bruges som guideline, når du skal investere. Den viser, hvilken blanding af aktiver, du skal have i din portefølje, så du opnår det ønskede afkast og samtidig føler dig tryg ved dine investeringer.

Typisk kigger man på sammensætningen (eller allokeringen) af aktier og obligationer. Der kan selvfølgelig også være andre aktiver i spil så som mere alternative investeringer (f.eks. ejendomme, infrastruktur, Private Equity).

Man kan fastlægge en risikoprofil ved at se på en række parametre. Det kan for eksempel være:

- Tidshorisont – hvornår skal du bruge pengene igen?

- Risikoevne – hvor meget kan du klare økonomisk at formuen svinger?

- Risikovilje – hvor meget kan du klare mentalt at formuen svinger?

- Dit ønske til afkast vs. Risiko

- Likviditetsbehov – kan der komme tidspunkter, hvor du kan få brug for at realisere dele af eller alle investeringer?

Hvorfor er det vigtigt at definere sin risikoprofil?

Det er afgørende for dine investeringer, at du får valgt den rette profiltype, inden du investerer. Din risikoprofil er nemlig hele fundamentet for den fremtidige udvikling af din formue.

”Ofte bruger investorer efter vores mening for lidt tid på risikoprofilen. Det er ærgerligt, fordi risikoprofilen er meget afgørende for det afkast, man opnår. Fordelingen på aktivklasser betyder rent faktisk mere end det enkelte valg af underliggende værdipapirer.” – Kasper Hald, Senior Advisor i Hemonto

Hvis du ikke har defineret din risikoprofil, kan du komme til at påtage dig enten for høj eller for lav risiko. Har du for høj risiko, kan du risikere at gå i panik og sælge ud i et uroligt marked. Hvis du omvendt påtager dig for lav risiko, risikerer du, at du ikke opnår det afkast, du forventer, og som du vil være tilfreds med.

”Når vi laver en investeringsstrategi for vores kunder, bruger vi meget tid på at fastlægge den rette risikoprofil. Det er vigtigt at komme hele vejen rundt og forstå konsekvenserne af sit valg, før man investerer. Det gælder uanset om man investerer selv eller gennem en eller flere forvaltere.” – Kasper Hald, Senior Advisor i Hemonto

Hvilken risikoprofil skal jeg vælge?

Når du som investor skal have fastlagt din risikoprofil, kan du som nævnt kigge på en række forskellige parametre.

Risikoevne

Først og fremmest kan du se på din risikoevne. Det handler basalt set om, hvordan du er stillet økonomisk, og hvilket tab du kan klare. Generelt kan man sige, at jo større formue du har, jo større er din risikoevne. Dog er det også meget vigtigt at kigge på, hvor store udgifter man har. Har man en stor formue og samtidig store udgifter, kan man godt have en relativt lav risikoevne.

Derudover kan din alder have en betydning. Generelt kan man sige, at jo yngre man er, jo større risiko kan man påtage sig, fordi man har en længere investeringshorisont.

Tidshorisont

Uanset alder skal du dog tænke over tidshorisonten for dine investeringer og overveje, hvornår du skal bruge pengene igen. Her skal du kigge på potentielle fremtidsplaner, din familiesituation, generationsskifte osv. Selvom man er oppe i årene, kan man godt have en lang tidshorisont, hvis man har en større formue og medtænker de næste generationer.

Risikovilje

Derudover er det selvfølgelig vigtigt at tænke på din egen mavefornemmelse – eller risikovilje. Hvis du oplever at bliver nervøs, når markedet dykker og ikke kan sove godt om natten, så kan det være en indikation på, at du skal vælge en profil med en lavere risiko.

Til sidst er det selvfølgelig væsentligt at se på, hvilket afkast du ønsker at opnå med dine investeringer.

”Det er vores erfaring, at mange investorer kommer til at vælge en middel risikoprofil, fordi det virker som det sikre valg. En høj risikoprofil med overvægt af aktier kan dog passe rigtig godt på mange investorer med en lang tidshorisont på 15+ år.” – Kasper Hald, Senior Advisor i Hemonto

Det nytter dog ikke noget at vælge en høj risikoprofil, hvis man ikke kan klare de udsving, der måtte komme under en krise. F.eks. skulle man under finanskrisen i 2008 have meget is i maven som investor. Aktierne faldt med omkring 50 %, og det varede ca. 3,5 år før de kom op igen. Derfor er du som investor nødt til at gøre op med sig selv, hvorvidt du vil kunne håndtere et scenarie som det.

Få vores nyhedsbrev og 5 råd til at optimere formuen

Lav, mellem og høj risikoprofil

Meget forsimplet kan man skelne mellem lav, mellem og høj risikoprofil. Her gennemgår vi disse tre typer:

En lav risikoprofil passer til investorer, der ønsker stabilitet for investeringerne, og som til gengæld kan acceptere et relativt lavt afkast. Aktiverne i en portefølje med lav risiko vil typisk indeholde en overvægt af (eller udelukkende) obligationer.

En mellem risikoprofil passer til investorer, der gerne vil opnå et lidt højere afkast, og som til gengæld er indforstået med, at der vil forekomme lidt større udsving undervejs end ved en lavrisiko portefølje. Her vil porteføljen typisk indeholde en mere ligelig fordeling mellem aktier og obligationer.

En høj risikoprofil, passer til investorer, der kan acceptere udsving – særligt i volatile markeder. Til gengæld vil man forhåbentlig kunne se frem til et godt afkast på sigt. Med en høj risikoprofil vil man typisk investere en overvægt i aktier.

Der kan dog være mange profiltyper imellem de ovenfor nævnte, og man skal generelt passe på med prædikater, for risiko er et relativt begreb.

”En portefølje med 100 % aktier kan variere meget i forhold til risikoniveau. Er aktierne fordelt på få danske selskaber, vil porteføljen selvsagt indeholde en meget højere risiko, end hvis formuen er investeret i en fond med værdipapirer fordelt på 3.000 forskellige globale virksomheder.” – Kasper Hald, Senior Advisor i Hemonto

Selvom 100 % aktier typisk kaldes høj risiko, findes der også investeringsporteføljer med væsentlig højere risiko som f.eks. nogle former for hedgefonde, gearede produkter mv.

Hvilket afkast kan man forvente?

Der er stor forskel på det forventede afkast alt efter hvilken risikoprofil, man vælger. I eksemplet herunder har vi simuleret den forventede formuevækst for tre forskellige porteføljer med et udgangspunkt på 10 mio. kr.; 100 % obligationer, 50 % obligationer og 50 % aktier, 100 % aktier.

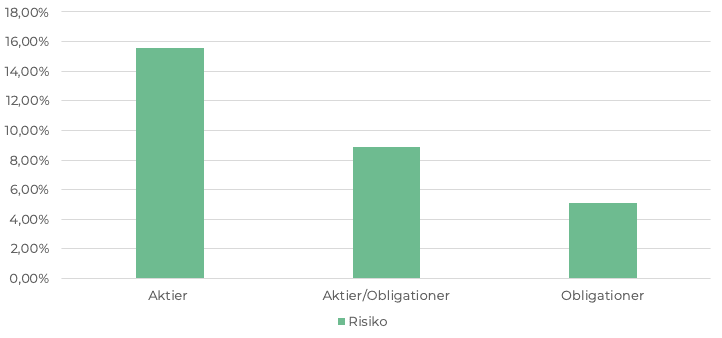

Ligeledes er der stor forskel på den risiko man påtager sig alt efter hvilken risikoprofil, man vælger. I eksemplet har vi udregnet forventet risiko (årlig standardafvigelse) for de tre risikoprofiler.

Sådan hjælper vi vores kunder med at finde deres risikoprofil

Når vi hjælper vores kunder med at definere deres risikoprofil, er det som en del af en samlet investeringsstrategi.

Ud over risikoprofil kommer investeringsstrategien omkring emner som investorens holdning til bæredygtighed, ønsker til kompleksiteten af porteføljen samt præference i forhold til aktive og passive fonde.

”Med investeringsstrategien kigger vi også på de forskellige typer aktier og obligationer. Der kan være meget stor forskel i risiko på f.eks. obligationer. Hvilken varighed skal obligationerne have? Hvordan skal fordelingen mellem de mere sikre Investment Grade obligationer og de mere risikofyldte High Yield obligationer være? Det kalder vi at sætte rammerne. De rammer går man derefter videre med til kapitalforvalterne. Så har de en drejebog for, hvordan investeringerne skal fordeles.” – Kasper Hald, Senior Advisor i Hemonto

Risikoprofil og valg af kapitalforvalter

Hvis du skal vælge en eller flere kapitalforvaltere til at varetage dine investeringer, har din risikoprofil betydning for dit valg. Nogle forvaltere har kun højrisikoprodukter, mens andre specialiserer sig i lavrisikoprodukter – dvs. obligationer.

Hos Hemonto har vi en database med kapitalforvaltere, som vi matcher vores kunder med på baggrund af deres risikoprofil og investeringsstrategi. På den måde sikrer vi, at vores kunder har det rette hold af forvaltere til at varetage formuen.

Din investeringsprofil skal jævnligt tages op til revurdering

Din investeringsprofil kan sagtens ændre sig over tid. Derfor er det vigtigt, at du jævnligt revurderer din profil og tilpasser din investeringsstrategi, så den afspejler din risikoprofil.

”Det er særligt vigtigt at revurdere sin risikoprofil, hvis der sker større ændringer i ens liv som f.eks. pension, køb af ny ejendom eller generationsskifte. En revurdering er også vigtig, hvis der sker ændringer på de finansielle markeder. Det kan f.eks. være større udsving i renten eller en regulær finansiel krise.” – Kasper Hald, Senior Advisor i Hemonto

Få hjælp til den rette investorprofil og få overblik over investeringerne

Hemonto har mere end 15 års erfaring med at hjælpe investorer med mere end 50 millioner i investerbar formue. Vi kan også hjælpe dig med at definere din risikoprofil, lægge en investeringsstrategi og give dig et samlet overblik over dine investeringer på tværs af forvaltere.

Kontakt os for en uforpligtende snak om, hvordan vi kan hjælpe dig.

Send os en besked