Skrevet af Christian Kristoffersen og Jesper Frank Sørensen

Forestil dig, at du har to forskellige kapitalforvaltere. Forvalter A har opnået et afkast på 10%, mens Forvalter B har et afkast på 8%. Hvem vil du sige, har klaret sig bedst?

De fleste vil nok hurtigt pege på Forvalter A, som jo har opnået det højeste afkast. Og selvom det også er korrekt, hvis vi ser på afkastet isoleret set, så siger det i virkeligheden ikke så meget om de to forvalteres performance, hvis ikke vi også tager højde for, hvor meget risiko de hver især har påtaget sig for at opnå det givne afkast.

En stor risiko skulle jo gerne afspejle sig i form af højere afkast, så et afkast på 10% er knap så godt, hvis Forvalter A har påtaget sig en væsentligt højere risiko end Forvalter B.

Det er her, det risikojusterede afkast kommer ind i billedet.

Læs med her, hvor vi ser nærmere på risikojusteret afkast, og hvorfor det giver rigtig god mening, at du kigger på lige præcis dette nøgletal inden dit næste statusmøde med dine forvaltere.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

Hvad er et risikojusteret afkast, og hvordan beregnes det?

Det risikojusterede afkast viser, hvor stort dit afkast er, når der tages højde for risikoen. Derfor kan du bruge det til at afgøre, hvilken af dine forvaltere, der har fået mest afkast ud af den risiko, de har påtaget sig på dine vegne.

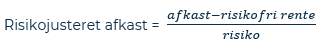

I vores rapportering finder vi det risikojusterede afkast ved at måle Sharpe Ratio. Lad os dykke en smule ned i beregningerne bag:

Det første vi gør, er at trække den risikofri rente fra dit afkast. Det gør vi for at finde ud af, hvor meget merafkast du har opnået i forhold til, hvis du ikke havde påtaget dig noget risiko overhovedet.

Risikofri rente: Den risikofri rente er den teoretiske rente ved en risikofri investering. Den repræsenterer investors afkast på en investering med nul risiko.

Herefter dividerer vi med din risiko, så vi kan justere afkastet for denne. For at måle din risiko benytter vi standardafvigelsen, som viser, hvor store udsving, der har været i dit afkast i løbet af året.

Standardafvigelsen: Standardafvigelsen viser den gennemsnitlige afvigelse fra en middelværdi. Målet bruges til at vise, hvor meget værdien af en portefølje har bevæget sig op og ned i forhold til det gennemsnitlige afkast. Hos Hemonto angiver vi standardafvigelsen som den årlige standardafvigelse – også kaldet den annualiserede standardafvigelse – og den beregnes på baggrund af de daglige afkast i perioden.

Forestil dig for eksempel, at du forventer et årligt afkast på 10%. Da kurserne på værdipapirer varierer dagligt, vil værdien af din portefølje hele tiden bevæge sig op og ned i forhold til de 10%. Det er disse udsving, som udgør din markedsrisiko.

Store udsving i værdien giver større usikkerhed omkring porteføljens fremtidige værdi og derfor større risiko. Omvendt betyder små udsving, at porteføljens værdi har udviklet sig stabilt, og indikerer derfor en lavere risiko.

Brug det risikojusterede afkast til at evaluere dine kapitalforvaltere inden jeres næste statusmøde

Du vil typisk ikke se de store ændringer i det risikojusterede afkast på kort sigt, så vores anbefaling er, at du kigger på nøgletallet over en længere periode. Derfor giver det rigtig god mening at se på det risikojusterede afkast i forbindelse med, at du har statusmøde med din kapitalforvalter.

Når du kigger på det risikojusterede afkast frem for kun at se på dine forvalteres afkast isoleret set, får du mulighed for at tage den påtagne risiko med i betragtning, når du sammenligner afkast på tværs af forvalterne.

Lad os bruge et eksempel til at illustrere, hvorfor det risikojusterede afkast er et rigtig godt værktøj, når du evaluerer dine kapitalforvalteres performance:

Hvis vi først kigger på scenariet med et positivt porteføljeafkast, kan vi se, at Portefølje A har et afkast på 4% og en risiko på 2%, hvor Portefølje B har et afkast på 3% og en risiko på 1%.

Det svarer til et risikojusteret afkast på henholdsvis 2 og 3.

Hvis vi først kigger på afkastet, ser det ved første øjekast ud til, at Portefølje A har performet bedst. Det er dog ikke konklusionen, hvis vi også tager højde for den ekstra risiko, der er blevet påtaget for at opnå de givne afkast.

Ser vi i stedet på det risikojusterede afkast, står det hurtigt klart, at det er Portefølje B, der har opnået det højeste afkast i forhold til risikoen – også selvom porteføljens afkast faktisk er lavere.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

I scenariet hvor begge porteføljer har et negativt afkast, handler det i stedet om at finde ud af, hvor du lider det mindste tab. Afkastet er derfor bedre, jo tættere det befinder sig på nul.

I eksemplet ser vi, at Portefølje C har et afkast på -10% og en risiko på 5%, mens Portefølje D også har et afkast på -10%, men en risiko på 10%.

Det giver et risikojusteret afkast på henholdsvis -2 og -1.

På trods af, at begge porteføljer har et afkast på -10%, kan vi derfor konkludere, at portefølje D har klaret sig bedst. Det skyldes, at Portefølje D ”kun” har tabt det samme som Portefølje C på trods af, at den har en væsentligt højere risiko. Her er det dog vigtigt at tage højde for det store perspektiv, så en forvalter ikke bliver belønnet for at have taget en for høj risiko blot fordi denne har opnået et højere risikojusteret afkast.

Som eksemplerne viser, kan du altså bruge det risikojusterede afkast til at gå et spadestik dybere, når du sammenligner dine forvalteres afkast. Det risikojusterede afkast gør det hurtigt og overskueligt at vurdere, om du bliver tilstrækkeligt kompenseret for den risiko, dine forvaltere har påtaget sig på dine vegne.

Med andre ord får du et godt værktøj til at evaluere, om de kapitalforvaltere, der har taget en større risiko, også har været gode nok til at få noget ud af det i form af et højere afkast.

Vil du have vished om forholdet mellem dit afkast og din risiko?

Hos Hemonto er vi specialiserede i at analysere porteføljer på tværs af kapitalforvaltere og formidle vores resultater på en overskuelig og forståelig måde. Vi konsoliderer alle dine data på tværs af banker og kapitalforvaltere og sørger for, at alle beregninger er foretaget på et ensartet grundlag.

I vores risikoanalyse udregner vi det risikojusterede afkast for hver af dine porteføljer, så du nemt kan holde dine forvalteres afkast og risiko op imod hinanden og afgøre, om nogen af dem påtager sig en større risiko end andre, og om dette betaler sig på afkastet.

Derudover tilbyder vi uafhængig sparring og second opinions på forvalternes evaluering af egen indsats og resultater samt på deres generelle kommentarer til markedet.

Vi har gennemgået og analyseret flere end 1.000 porteføljer, og vi overvåger samlet set investeringer for over 400 mia. kr. Vi har således et meget omfattende datagrundlag at basere vores rådgivning på.

Hvis du vil høre mere om, hvad vi kan gøre for dig, er du velkommen til at give os et kald eller sende en mail.