Dit commitment til en Private Equity-fond er bindende, og du kan som udgangspunkt ikke trække det tilbage – heller ikke selvom du synes, at fonden ikke performer godt nok.

Det er dog stadig vigtigt at bevare overblikket over de forskellige fondes performance og følge med i deres livscyklus, så du kan se, hvor meget du har fået ud af dine investeringer.

Internal Rate of Return – på dansk, Intern Rente – er et af de vigtigste nøgletal, når det kommer til at evaluere dine Private Equity-investeringer. Meget simplificeret fortæller nøgletallet dig dit gennemsnitlige årlige afkast på din investering.

IRR er imidlertid et kompliceret nøgletal, så denne artikel bliver lidt nørdet. Men hæng på, hvis du vil opnå en dybere forståelse af begrebet. Du kan også hoppe direkte ned til afsnittet med key takeaways for en oversigt over hovedpointerne om nøgletallet.

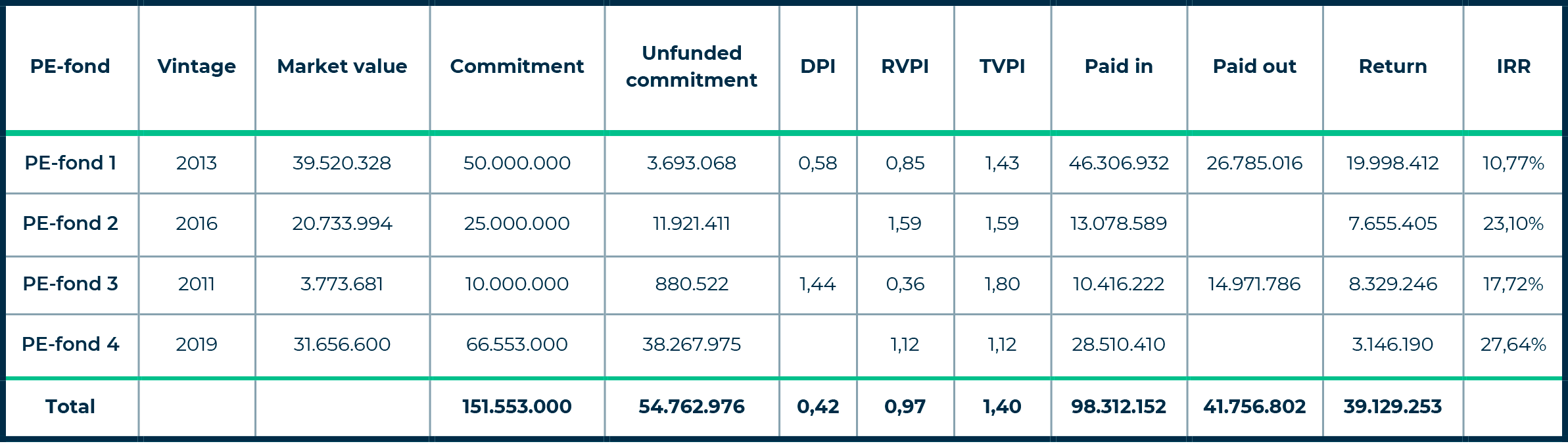

Eksempel på et overblik over investeringerne i fire fonde

Herunder ser du et eksempel på et samlet Private Equity-overblik for fire fonde med nogle af de informationer og nøgletal, en sådan rapport typisk indeholder.

Overblikket viser dine commitments og unfunded commitments – den del af dit commitment du endnu ikke har betalt fonden. På vores blog kan du finde grundige gennemgange af nøgletallene DPI, RVPI og TVPI.

Men sæt dig godt til rette, for nu dykker vi ned i nøgletallet, som denne artikel handler om – nemlig Internal Rate of Return.

Hvad afspejler IRR?

Den interne rente viser den gennemsnitlige årlige forrentning af den på ethvert givent tidspunkt investerede kapital i fonden og udregnes med en relativt kompleks matematisk formel, der tager højde for adskillige faktorer.

Der er flere måder at beregne nøgletallet på, men hos Hemonto beregner vi Interim IRR baseret på både realiseret og urealiseret afkast, mens fonden er aktiv, og Final IRR baseret på realiserede cash flows, når fonden er lukket ned.

Mens fonden er aktiv, afspejler Internal Rate of Return altså både det realiserede og det urealiserede afkast af din investering i fonden. Tallet er dermed et udtryk for investeringens samlede stigning i værdi pr. år og ikke kun et udtryk for den del af afkastet, der er realiseret.

Beregningen af den interne rente tager således både udgangspunkt i en værdisætning af de virksomheder, Private Equity-fonden har investeret i, og de indbetalinger og udbetalinger, der har været mellem dig og fonden – det vil sige de kapitalkald, du har imødekommet, og de potentielle udbetalinger, også kaldet distributioner, fonden har foretaget, når den er begyndt at sælge ud af de virksomheder, den har i sin portefølje.

Da Intern Rente er et komplekst nøgletal, er der nogle faldgruber, når det kommer til fortolkningen af nøgletallet. I det følgende afsnit kigger vi nærmere på en af dem – nemlig antagelsen om geninvestering.

360 grader rundt om Private Equity

Få e-bogen, der guider dig gennem Private Equity-junglen. Skriv dig op til vores nyhedsbrev og modtag e-bogen.

Vær opmærksom på antagelsen om geninvestering

Der ligger en antagelse om geninvestering bag fortolkningen af Internal Rate of Return, som kan have den konsekvens, at resultatet af ens investering kan syne af mere, end det faktiske resultat, som nøgletallet skal afspejle. I det følgende forklarer vi denne antagelse nærmere.

Mange kommer til at fortolke Internal Rate of Return som om, det afspejler den gennemsnitlige årlige forrentning på den samlede kapital, man har haft investeret i fonden. Det er imidlertid ikke det, nøgletallet afspejler. Det afspejler som nævnt alene forrentningen af den på ethvert givent tidspunkt investerede kapital.

Det kan til en vis grad sammenlignes med dengang, man rent faktisk fik en rente for de penge, man havde stående i banken. Der fik man også kun forrentning for de dage, hvor der rent faktisk stod penge på kontoen. På samme måde afspejler Intern Rente også kun forrentningen af den faktisk investerede kapital i den periode, hvor den har været investeret.

Beregningen af IRR tager nemlig højde for de cash flows, der har været mellem dig og fonden – altså de ind- og udbetalinger, der er blevet foretaget – og hvornår.

Hvis man fortolker Internal Rate of Return som forrentningen af den samlede kapital, man har haft investeret i fonden, kommer man derfor til at fortolke nøgletallet ud fra en antagelse om en geninvestering af udbetalinger fra fonden til et afkast tilsvarende IRR.

Det kan forklares på den måde, at hvis fonden har foretaget en stor udbetaling forholdsvist tidligt i sin livscyklus, så er mængden af investeret kapital blevet reduceret, og IRR beregnes netop som forrentningen af den investerede kapital. Fortolker man Intern Rente ud fra en antagelse om geninvestering – og altså som forrentningen af den samlede kapital, man har haft investeret i fonden – vil der derfor forekomme en skævvridning af fortolkningen af resultatet, da man i så fald vil antage, at den udbetaling, man har modtaget fra fonden, er blevet geninvesteret til et afkast tilsvarende IRR. Lad os tage et eksempel:

En fond har i løbet af sin levetid samlet set kaldt 10 mio. fra dig og har opnået en Intern Rente på 10 %. Ud fra en antagelse om geninvestering – og hvis man forsimpler eksemplet og ser bort fra renters rente-effekten – vil mange fortolke IRR på den måde, at man i gennemsnit har haft et årligt afkast på 1 mio. Men det er kun tilfældet, hvis alle de 10 mio. har været investeret gennem hele fondens levetid, og det er aldrig tilfældet i praksis. I dette eksempel har man derimod kun haft et gennemsnitligt årligt afkast på 10 % af den kapital, der på ethvert givent tidspunkt har været investeret.

OBS: De fleste Private Equity-fonde beregner først den interne rente fra den dag, de begynder at investere. Det gøres ud fra synspunktet, at den periode af fondens levetid, hvor den endnu ikke har investeret i nogen virksomheder, ikke bør tælle med i IRR, da denne indledende periode med en værdistigning på 0% uretmæssigt ville trække den gennemsnitlige årlige stigning i værdi meget ned. Der findes dog også fonde, der beregner nøgletallet fra den dag, investorerne har committet sig, og der er argumenter for og imod begge tilgange.

Kan man sammenligne Internal Rate of Return på tværs af Private Equity-fonde?

I og med, at Internal Rate of Return tager højde for, hvor lang tid fonden har brugt på at skabe et afkast, kan to fonde godt have opnået et lige højt afkast målt på DPI (den realiserede gevinst af investeringen) for deres samlede levetid men alligevel have en forskellig IRR, da den fond, der har opnået afkastet på kortest tid, vil have den højeste IRR.

Da den interne rente både afspejler det realiserede og det urealiserede afkast og samtidig tager højde for, hvor længe fondene har haft til at skabe afkast, er nøgletallet som udgangspunkt sammenligneligt på tværs af de Private Equity-fonde, du har investeret i. Nøgletallet gør dig dermed i stand til at sammenligne resultaterne af dine forskellige Private Equity-investeringer. Når det så er sagt, skal man være påpasselig med at sammenligne forskellige typer af Private Equity-fonde med forskellige risikoprofiler.

Når vi skriver, at fondenes interne rente som udgangspunkt er sammenlignelig på tværs af Private Equity-fonde, er det fordi, at det er under forudsætning af, at fondene har beregnet tallet på samme grundlag. Eksempelvis skal de enten alle regne den interne rente fra den dag, du gav dit commitment, eller alle regne det fra den dag, de begyndte at investere.

Derudover bør du være opmærksom på, hvorvidt fondene hver især har taget højde for omkostninger såsom management fees i deres beregning af nøgletallet.

Omkostningerne bør tælle med i dine indbetalinger til fondene, da de udgør en del af dine samlede omkostninger i forbindelse med investeringen. Hvis de ikke tælles med, vil gevinsten af din investering syne højere, end den egentlig er.

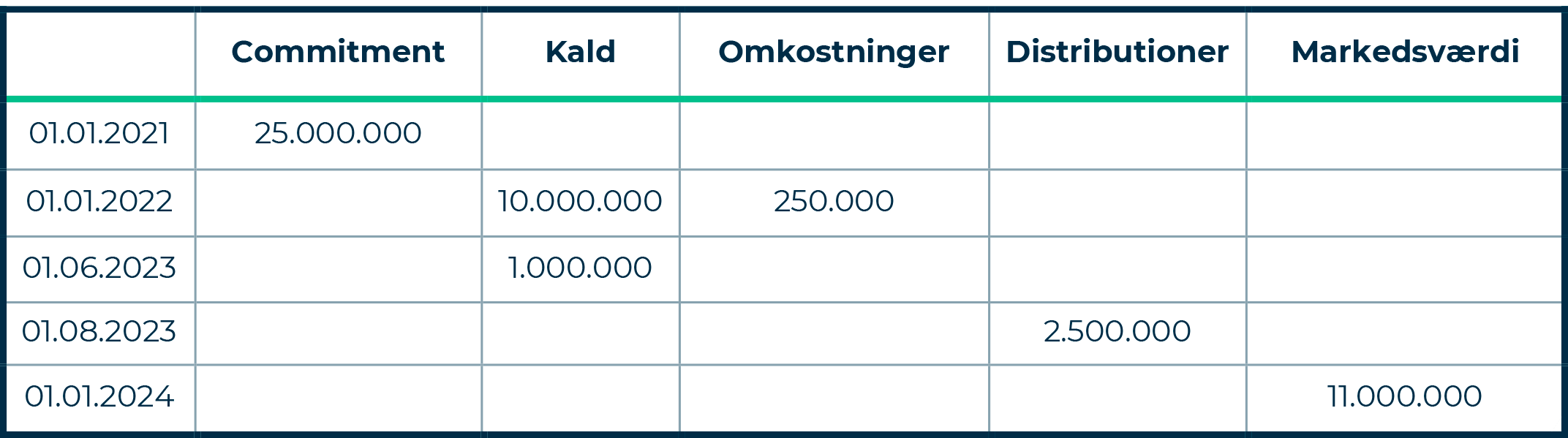

En fonds interne rente kan altså variere en hel del alt efter, hvordan fonden vælger at udregne den. Lad os tage et eksempel. Du har investeret i en fond, og der har været følgende hændelser i forbindelse med din investering:

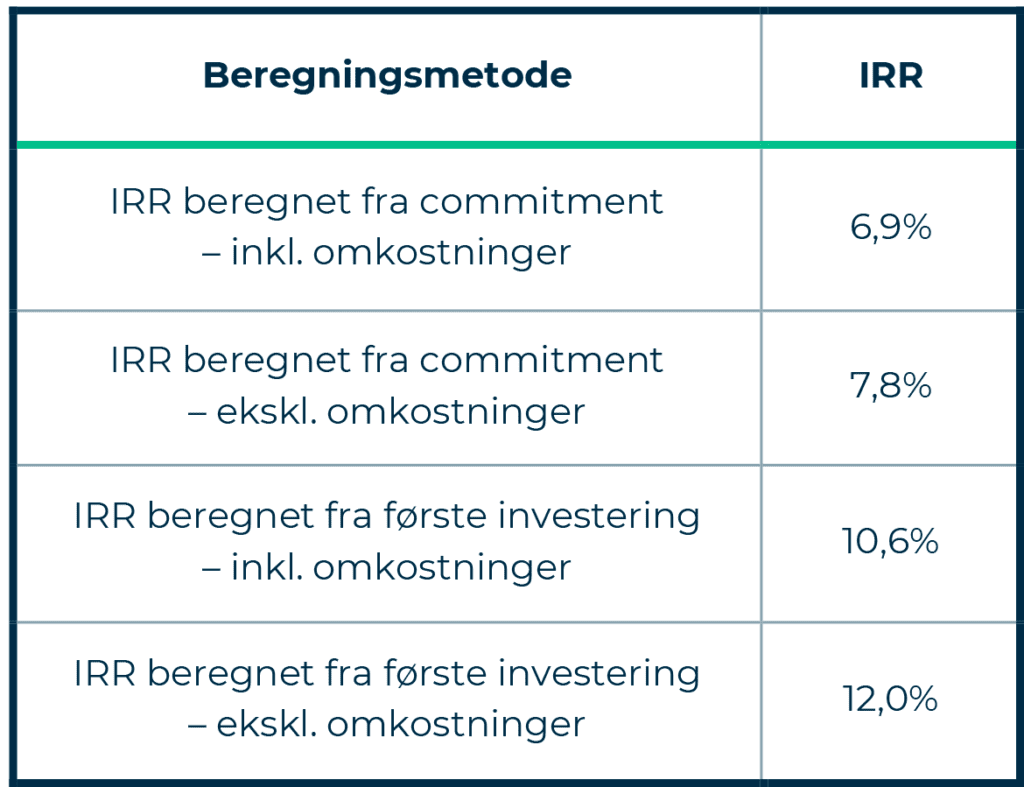

I dette eksempel kan nøgletallet variere lige fra 6,9 % til 12 % alt efter, hvordan de har beregnet det:

Det er derfor meget vigtigt, at du undersøger, hvordan de forskellige Private Equity-fonde beregner IRR, før du begynder at sammenligne deres resultater.

Få vores nyhedsbrev og 5 råd til at optimere formuen

Nogle fonde forsøger at optimere deres interne rente

Da den interne rente er det mest anvendte nøgletal i forbindelse med evalueringen af resultaterne af Private Equity-investeringer, er det vigtigt for Private Equity-fondene, at deres IRR ”ser godt ud”. Det betyder, at nogle fonde gør, hvad de kan for at kunne rapportere en højest mulig Intern Rente.

Udover at anvende ovennævnte metoder til at beregne en højere IRR kan fondene begynde med at investere for lånte penge i en periode, inden den begynder at kalde kapital fra investorerne. Hvis de derefter beregner IRR fra første kald, vil nøgletallet ”belønne” fonden for at have opnået et vist afkast på en kortere periode, end fonden egentlig har haft til at begynde at udvikle de virksomheder, den har investeret i. Nøgletallet vil altså være højere, end det egentlig ”burde” være, da det i så fald ikke vil afspejle fondens reelle performance.

Fondene kan også optimere ved at returnere kapital til investorerne for senere at genkalde kapitalen. På den måde flyttes kapitalstrømmen i tid, og da IRR netop tager højde for, hvor længe kapitalen har været investeret, vil dette optimere fondens IRR.

Key takeaways:

- Internal Rate of Return er et af de vigtigste nøgletal, når det kommer til at evaluere din investering.

- Nøgletallet viser den gennemsnitlige årlige forrentning af den på ethvert givent tidspunkt investerede kapital i fonden.

- Det afspejler både det realiserede og det urealiserede afkast af din investering i fonden.

- Beregningen af tallet tager højde for de cash flows, der har været mellem dig og fonden og hvornår.

- Når du fortolker IRR, skal du være opmærksom på antagelsen om geninvestering.

- Nøgletallet er som udgangspunkt sammenligneligt på tværs af de fonde, du har investeret i.

- Når du sammenligner de forskellige Private Equity-fondes interne rente, bør du være opmærksom på, hvorvidt fondene hver især har taget højde for omkostninger såsom management fees i beregningen, om de beregner IRR fra dit commitment eller fra det første kald, om fondene har anvendt belåning i den indledende periode af deres livscyklus eller på anden måde har optimeret nøgletallet.

Hvilke nøgletal er bedst til at evaluere resultaterne af dine Private Equity-investeringer – og er de sammenlignelige på tværs af forskellige fonde?

Der er ikke noget entydigt svar på, hvilket nøgletal der er bedst til at evaluere resultaterne af dine Private Equity-investeringer, men der er mange argumenter for, at IRR og DPI er de nøgletal, man får mest ud af at evaluere. Samtidig er der fordele og ulemper ved begge nøgletal.

På den ene side kan man argumentere for, at den interne rente er det mest retvisende nøgletal, da det tager højde for, hvor lang tid fonden har brugt på at generere det afkast, den har opnået. Fondenes resultater målt på IRR er således i teorien de mest sammenlignelige, hvis fondene ikke har eksisteret i lige lang tid.

Nogle mener dog, at tidsfaktoren spiller en for stor rolle i beregningen, der ligger til grund for IRR, og at antagelsen om geninvestering skævvrider nøgletallet for meget. Nøgletallet skal således fortolkes i sin sammenhæng, og en høj Intern Rente betyder ikke i sig selv, at fonden har haft et godt resultat.

Det skyldes blandt andet, at en fond godt kan opnå en høj intern rente, selvom de kun har investeret meget lidt, da nøgletallet netop kun viser forrentningen af den investerede kapital. I den sammenhæng skal det også påpeges, at man som investor gennem hele fondens investeringsperiode skal have et likviditetsberedskab, der gør, at man til enhver tid kan indfri sit fulde commitment. Hvis man i den periode ikke har mulighed for at få et særligt højt afkast på den kapital, man skal holde likvid, så er det problematisk, hvis fonden ikke får investeret særlig meget kapital, selvom de opnår en høj Internal Rate of Return på den kapital, de rent faktisk får investeret.

En del af det at være en dygtig Private Equity-fond er altså, at man rent faktisk får investeret den kapital, som investorerne har committet. Derfor vil mange foretrække, at en fond har en lavere Intern Rente – men rent faktisk har haft investeret meget af dens totale commitment i en længere periode – og en højere DPI, da dette nøgletal ikke har samme udfordringer som IRR, når det kommer til antagelsen om geninvestering. Du kan købe brød ved bageren for DPI – det kan du ikke for IRR.

På baggrund af ovenstående fortolkningsudfordringer med IRR foretrækker nogle at sammenligne Private Equity-fondes resultater på deres DPI, selvom dette nøgletal ikke tager højde for, hvor lang tid fondene har brugt på at skabe deres afkast.

Et andet argument for at anvende DPI til evaluering af fondenes resultater fremfor IRR er, at fondene som beskrevet i afsnittet om IRR kan gøre mange ting for at optimere deres interne rente, så den bliver så høj som muligt.

Derudover beror Internal Rate of Return blandt andet på en værdisætning af fondens porteføljeselskaber, og da denne værdisætning ikke er et garanteret afkast, er IRR således delvist ”fugle på taget”. Derudover afhænger tallet også af, hvordan den enkelte fond laver de løbende værdisætninger af porteføljeselskaberne. Der er således eksempler på fonde med en rigtig høj IRR men lav DPI.

Forskelligt fra IRR er DPI alene et udtryk for det realiserede afkast af din investering i en fond og dermed ”fugle i hånden” og ikke på taget. I hvert fald efter, at perioden, hvor fonden har mulighed for at genkalde distributioner, er slut. Indtil da har fonden mulighed for at genkalde distributioner, hvis de har specificeret dette i forbindelse med den enkelte distribution.

Og hvilket nøgletal, der er bedst til at evaluere dine Private Equity-fondes resultater med, afhænger netop af, om du evaluerer fondenes resultater, mens fondene stadig er aktive, eller efter de er lukket ned.

Man kan argumentere for, at IRR er det mest retvisende nøgletal for en fonds performance, så længe den stadig er aktiv, da nøgletallet netop er et udtryk for både det realiserede og det urealiserede afkast og samtidig tager højde for tidsfaktoren. Man skal dog være meget opmærksom på de forskellige faldgruber i forbindelse med fortolkningen af IRR og huske på, at tallet skal fortolkes i sin sammenhæng.

Når fonden er lukket ned, er DPI til gengæld et mindst lige så relevant nøgletal som IRR, da det som nævnt er et udtryk for det faktiske afkast af din investering og ikke er blevet påvirket af, hvor lang tid fonden har brugt på at skabe afkastet.

Man kan også se det på den måde, at IRR kan argumenteres for at være det mest optimale nøgletal, hvis du vil vurdere fondenes performance, da den fond, der har opnået det højeste afkast på den korteste tid, vil have den højeste IRR. Vær dog opmærksom på at fortolke tallet i sin sammenhæng ved for eksempel at se på, hvor dygtig fonden har været til at få investeret sit commitment. Vil du derimod evaluere ud fra, hvilken fond der har givet din investering flest gange igen – uanset tidsaspektet – så er det DPI, der er det bedste nøgletal.

360 grader rundt om Private Equity

Få e-bogen, der guider dig gennem Private Equity-junglen. Skriv dig op til vores nyhedsbrev og modtag e-bogen.

Synes du også, det kan være svært at bevare det samlede overblik over de forskellige Private Equity-nøgletal?

Det kan være svært at bevare overblikket over ens samlede unfunded commitment og resultaterne af investeringerne på tværs af de forskellige fonde, man har investeret i.

Opgaven bliver ikke lettere af, at der ingen fælles standard er blandt Private Equity-fonde, hvad angår deres beregning og rapportering af fondens omkostninger og resultater. Det betyder også, at man som investor desværre ikke umiddelbart kan sammenligne de nøgletal og afkastprocenter, der kommer fra de forskellige fonde.

Hos Hemonto har vi lang erfaring med Private Equity-rapportering. Vi har derfor et godt kendskab til de fleste Private Equity-fonde og deres måde at rapportere på. Den viden bruger vi til at sikre dig et retvisende overblik over fondenes afkast og dine unfunded commitments.

Ved at anvende samme metode til beregning af de forskellige Private Equity-nøgletal på tværs af alle fonde giver vi dig mulighed for at sammenligne fondenes resultater.

På den måde er du bedre klædt på til at træffe de bedste beslutninger for dine Private Equity-investeringer.

Kontakt os i dag