Et af de steder, hvor vi ofte oplever, at fonde kan forbedre deres kapitalforvaltning, er i relation til anvendelsen af kapitalforvaltere. I dette blogindlæg stiller vi skarpt på fordelene ved at gå fra én til flere kapitalforvaltere.

Samler jeres fond formuen hos en enkelt forvalter?

Ofte ser vi, at kapitalforvaltning helt naturligt spiller en mindre fremtrædende rolle hos fonde, og at formuen derfor samles hos én enkelt kapitalforvalter. Det kan dog betyde, at fonden mangler et reelt sammenligningsgrundlag og derfor ender med at betale for meget i omkostninger – og få for dårlige afkast. Samtidig er der betydelige gevinster forbundet med at anvende flere forskellige kapitalforvaltere. Det gælder endda, selvom der udstikkes identiske kontraktvilkår til kapitalforvalterne vedrørende investeringsfordeling på tværs af aktivklasser (aktier, obligationer osv.) og risikovillighed.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

Det får I ud af at anvende flere forvaltere

I artiklen ”Porteføljeoptimering ved brug af flere porteføljeforvaltere” i Finans/Invest analyseres mulige gevinster ved at have flere kapitalforvaltere for investorer med mere end 50 millioner kroner investeret i finansielle aktiver. Resultaterne er interessante, især for fonde, der investerer store summer i værdipapirer.

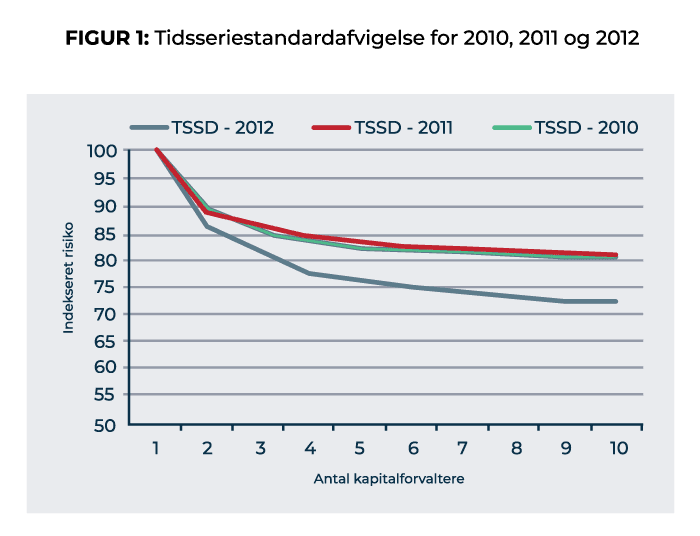

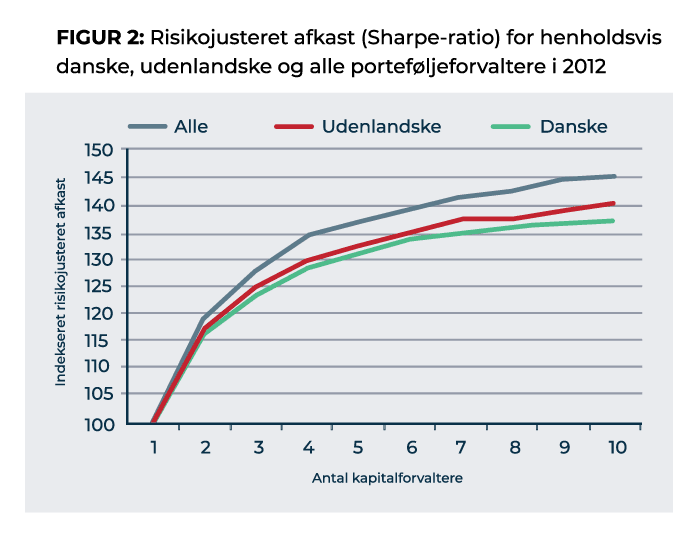

Analysen viser, at fonde både kan opnå en reducering i den samlede risiko samt en stigning i det risikojusterede afkast ved at anvende flere kapitalforvaltere. Mere specifikt kan der opnås en risikoreduktion på mellem 18% og 26% samt en stigning i det risikojusterede afkast på mellem 21% og 37% ved at lade antallet af kapitalforvaltere stige fra 1 til 4-7, jf. henholdsvis figur 1 og 2. Det betyder, at valget om at anvende flere kapitalforvaltere øger chancen for et stabilt afkast med mindst mulig risiko.

Derudover er der en række specifikke forhold, som kan medvirke til at styrke diversifikationsfordelene:

- Den største forbedring af det risikojusterede afkast opnås ved at holde en samlet portefølje bestående af både danske og udenlandske kapitalforvaltere, jf. figur 2.

- Diversifikationsgevinsterne stiger i takt med, at det investerede beløb øges.

- Risikoreduktionen er størst blandt investorer med lav risiko, hvilket dog kan skyldes, at der ved lave risikoniveauer ikke skal særligt store absolutte ændringer til for at skabe en stor procentvis ændring.

- Blot det at gå fra 1 til 3 porteføljeforvaltere kan i sig selv øge risikoreduktionen markant.

Dertil kommer en række fordele, som ikke kan måles direkte, men som kan være medvirkende til at flytte forhandlingsstyrken fra kapitalforvalteren over til fonden:

- Et konkurrenceelement blandt kapitalforvalterne: Det faktum, at kapitalforvalterne er bevidste om, at der er andre end dem, der forvalter formuen, gør dem mere skarpe.

- Et bedre beslutningsgrundlag: Du kan holde kapitalforvalternes performance op imod hinanden og afdække niveauet af de indirekte omkostninger. Det kan også give præg om, hvor meget kapitalforvalterne skærer fra dit afkast for at dække egne omkostninger og særligt afdække, om disse niveauer er konkurrencedygtige.

Sammenhængen mellem mandat og diversifikationsfordele

Mandatgivning handler om den kontrol, du har over kapitalforvalteren. Under det diskretionære mandat har kapitalforvalteren fuld rådighed inden for investeringsrammerne angivet i kontrakten, hvorimod kapitalforvalteren under et rådgivningsmandat skal forhøre sig hos investoren, før der tages en investeringsbeslutning.

Ovennævnte analyse fastslår, at investorer, der benytter et diskretionært mandat, opnår langt større diversifikationsfordele som følge af flere kapitalforvaltere end investorer, der anvender rådgivningsmandater. Faktisk udgør brugen af diskretionære mandater en af de vigtigste faktorer for at opnå diversifikationsgevinster. Årsagen hertil kan være, at der ved et rådgivningsmandat – på trods af forskellige kapitalforvaltere – i sidste ende kun er én beslutningstager – nemlig investoren selv. Derved udviskes de reelle forskelle på kapitalforvalterne, som ellers fører til diversifikationsfordele.