Skrevet af Rasmus Lund Madsen

Corona-krisen gjorde indledningsvis store indhug i mange værdipapirformuer. Tabene gik i starten så hurtigt, at der blev sat verdensrekord i, hvor hurtigt nedturen gik set i forhold til andre kriser – også finanskrisen.

I dag har nogle værdipapirinvesteringer helt genvundet det tabte og mere til. Andre typer investeringer ligger stadig under vand.

I medierne kan man læse og høre mange forskellige beretninger om, hvad forskellige professionelle investeringsfolk har gjort under krisen. Nogle beretter, at de har været meget aktive og oplyser, at de har haft pæn succes med det. Andre har som strategi ikke løbende at lave om på sammensætningen af deres investeringer og anbefaler fortsat denne metode.

Hos Hemonto administrerer vi formuer på tilsammen over 400 mia. kr. Midlerne tilhører mange forskellige kunder med mange forskellige investeringsstrategier. Vi kan i vores systemer følge med i, nøjagtigt hvad både danske og udenlandske banker og kapitalforvalter gjorde – eller ikke gjorde – under krisen for de kunder, vi hjælper med administration og overvågning.

Ét er det billede, man danner sig ud fra mediernes beretninger om, hvordan forskellige professionelle investorer greb investeringerne an under krisen. Et noget andet billede er det, vi kan se.

I det følgende gennemgår vi vores 5 overordnede observationer i perioden marts til juni 2020 for værdipapirformuer, der indeholder både aktier og obligationer.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

1. Banker og kapitalforvaltere har ikke ageret aktivt under Corona-krisen

Helt overordnet kan vi ikke genkende det billede af dynamisk handlekraft hos bankerne og kapitalforvalterne under Corona-krisen, som man kan få fra medierne. Mange har en forventning om, at formueforvalterne agerer aktivt, når man betaler dem for det – især under kriser. Mens dette intuitivt giver mening, er det for mange formueforvaltere en disciplin at holde sig i ro, når markederne er præget af krisestemning. Det skyldes, at konsekvensen af at lægge om i porteføljen – f.eks. fra aktier til obligationer – kan vise sig at blive en dyr beslutning, hvis markedet vender hurtigt. Under Corona-krisen har det også vist sig at være den rigtige beslutning, da markederne vendte hurtigt igen.

Der er naturligvis også eksempler på formueforvaltere, som har ageret aktivt under krisen. Dette kan enten skyldes, at deres investeringsstrategi har tvunget dem til det, eller at de aktivt har taget en beslutning. Fælles for denne gruppe er, at formueforvalterne har klaret sig blandet i forhold til dem, der har ’siddet på hænderne’.

2. Risikoniveauet og fordelingen mellem aktivklasser op til krisen har for de fleste været den afgørende faktor for afkastet – frem for køb og salg i løbet af krisen

Da markedsfaldene var værst i midten af marts, fik mange investorer testet deres risikovillighed. Der var en klar sammenhæng mellem den valgte aktivklassefordeling og de tab, vi så. Omvendt var dette også den afgørende faktor, da markederne vendte og hurtigt gik opad.

Ud over aktivklassefordelingen har sektorfordelingen også være absolut afgørende for årets afkast indtil videre, da Corona-krisen har ramt de enkelte sektorer vidt forskelligt.

3. Nogle forvaltere reducerede risikoen i de dage, hvor markedet set i bakspejlet var faldet mest

Dette gjorde forvalterne enten, fordi de 1) var tvunget til det som følge af de risikorammer, de var blevet givet, eller 2) fordi de ønskede at tage risiko ud af porteføljen.

For førstnævnte betød det, at de forvaltere, som op til krisen brugte en stor del af ’risikobudgettet’ blev tvunget til at sælge ud, hvilket – set i bakspejlet – gør, at de ikke har fået opturen tilstrækkeligt med. For sidstnævnte viste den aktiv beslutning sig at være et dyrt bekendtskab i form af tabt afkast.

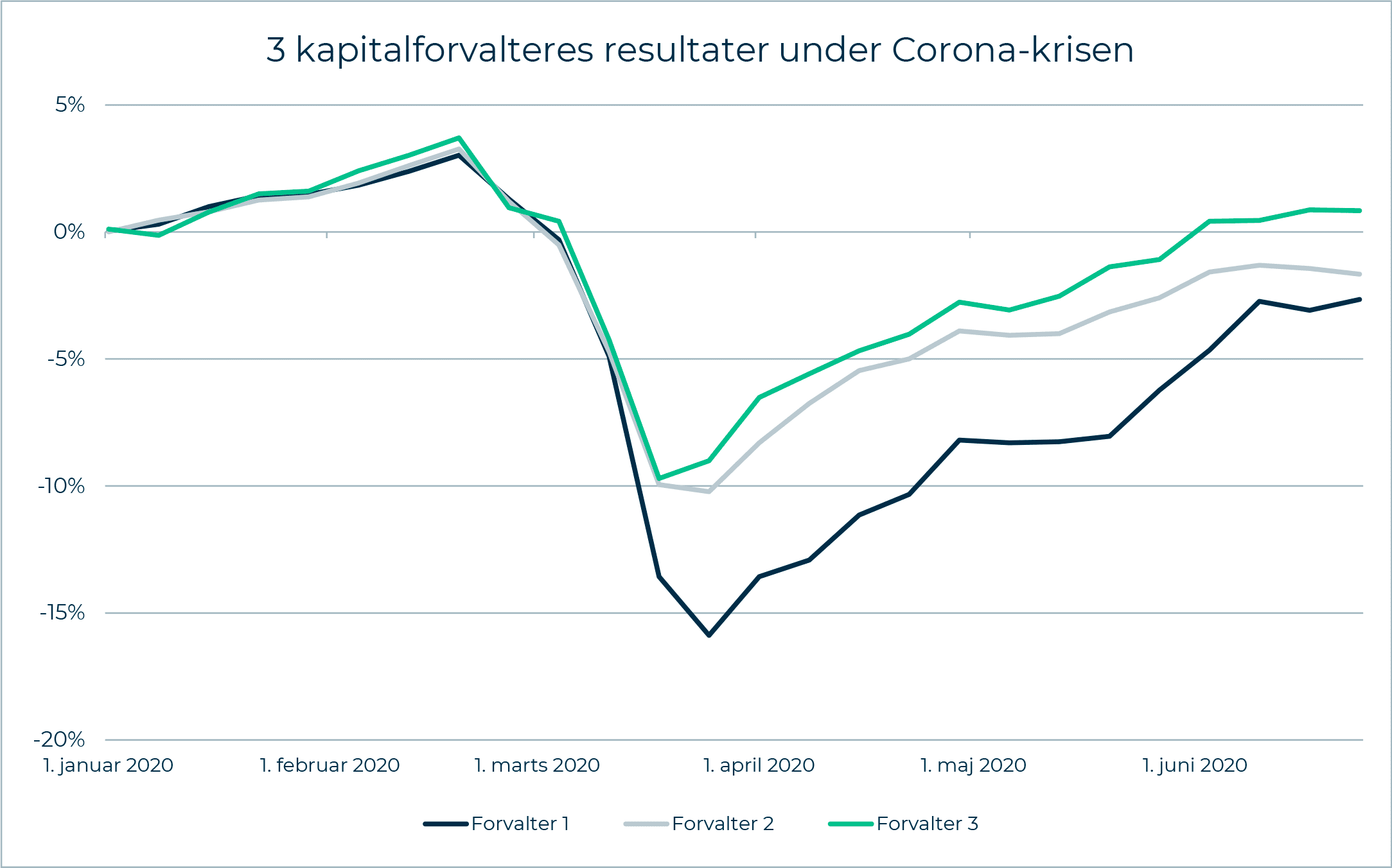

4. Under krisen har forskellene mellem forvalternes resultater været større end under mere ’normale’ markedsforhold

Det er i krisetider, at fårene bliver skilt fra bukkene, og dette er også sket under Corona-krisen. Dem der kørte ind i krisen med for høj hastighed (læs: risiko) blev også straffet for det. Derudover kan vi konstatere, at det er vidt forskelligt, hvordan forvalternes disponeringer har materialiseret sig i form af henholdsvis tabt og vundet afkast oven på krisen.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

5. En del investeringsforeninger måtte suspendere handlen i perioder

Kapitalforvalterne anvender ofte investeringsforeninger af hensyn til stordriftsfordele. Så længe man ved, hvad man køber i sin investeringsforening, er dette normalt OK, selvom vi altid vil foretrække transparente porteføljer. Man skal dog være særligt opmærksom på likviditetsrisikoen i krisetider. Under Corona-krisen så vi, at flere investeringsforeninger måtte suspendere handlen. Dette er ikke et problem for ejeren, såfremt man ikke har behov for likviditet, men for nogen viste det sig at være et stort problem.

Vi anbefaler derfor, at man forholder sig aktivt til likviditstrisikoen, så man er klar til at håndtere en krise. Læs mere om investeringsforeningernes suspendering af handlen her.

Helt overordnet kan man således konkludere, at Corona-krisen indtil videre har haft stor betydning for kapitalforvalternes performance i år – og at det er vidt forskelligt, hvordan de enkelte forvaltere har klaret sig.

Herunder ser du et eksempel på tre kapitalforvaltere, som på overfladen har samme risiko, men som har fået markant forskellige afkast i første halvår. Dette er blot et af mange eksempler, og for mange har krisen været en vigtig påmindelse om at have et overblik over sin risiko – og ikke mindst om at sikre sig, at den er spredt tilstrækkeligt.

Hvis du gerne vil tale med nogle, der har faktabaseret viden om, hvordan bankerne og kapitalforvalterne foretager deres investeringer i krisetider – og også i mere almindelige tider – er du velkommen til at kontakte os. Vi hjælper også gerne med at evaluere dine forvalteres performance under krisen.

Kontakt os i dag