CLO-markedet har oplevet kraftig vækst de senere år. Det skyldes, at mange investorer har set CLO’erne som en attraktiv mulighed for at få gode afkast i et lav-rente marked. Hos Hemonto ser vi ligeledes, at flere og flere har CLO’er i deres porteføljer – enten bevidst eller ubevidst.

Markedet er vokset så kraftigt, at flere eksperter i 2019 har advaret om, at det er gået for stærkt, og at der er ligheder til væksten i CDO-markedet op til finanskrisen. Læs med her og få et indblik i, hvorfor CLO’er er både hypet og frygtet, samt hvorfor udviklingen i netop dette marked får manges alarmklokker til at ringe.

Hvad er CLO’er?

Betegnelsen CLO står for Collateralized Loan Obligation. Collateralized, der betyder sikkerhedsstillelse, henviser til, at der er tale om lån udstedt mod pant i låntagers (virksomhedernes) aktiver.

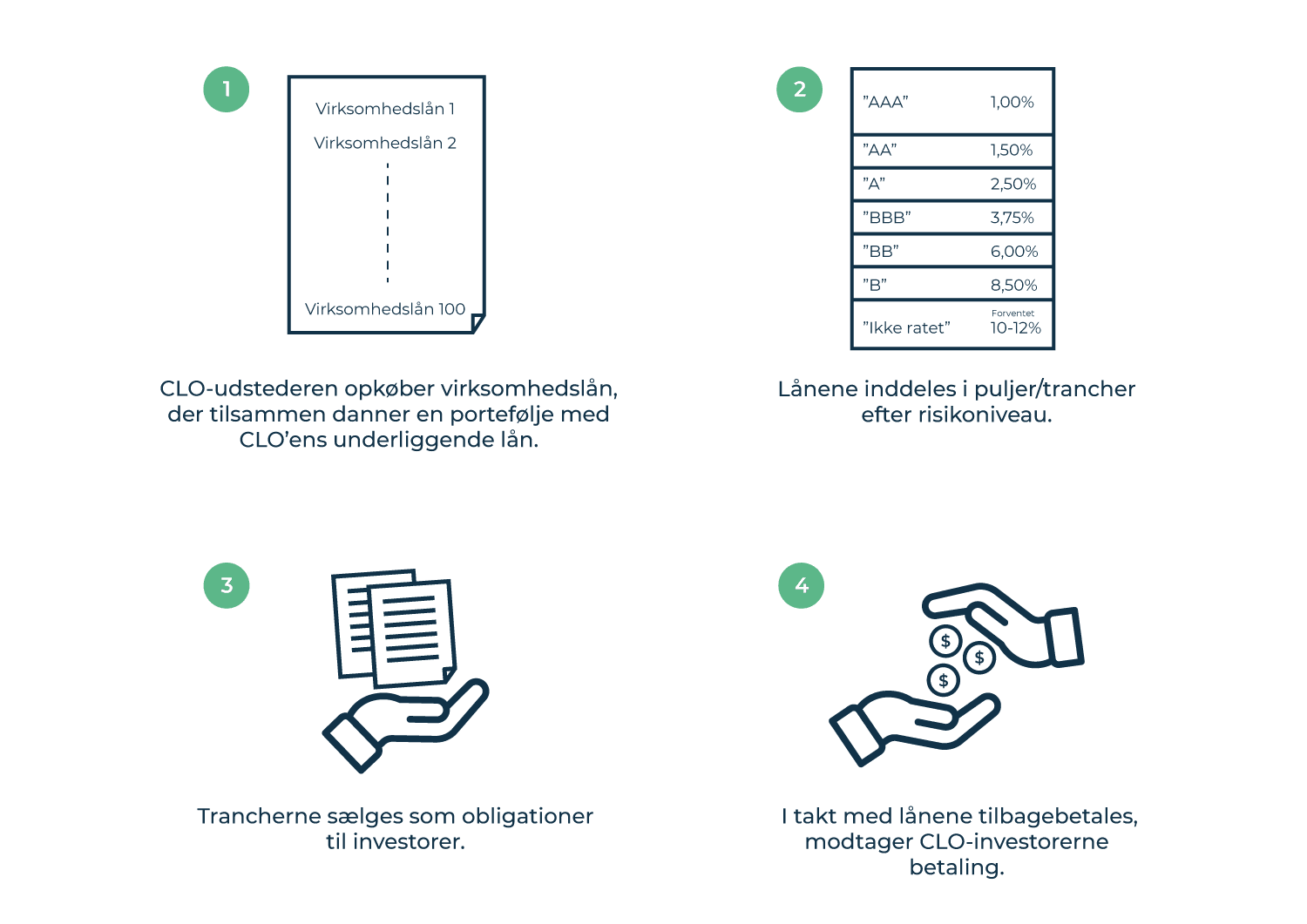

Kort fortalt er en CLO en struktureret obligation, hvor den underliggende portefølje består af flere store virksomhedslån med variabel rente. Den samlede portefølje opdeles i puljer, også kaldet trancher, som alle indeholder bidder af de forskellige lån med hver deres risikoniveau. Disse trancher sælges som obligationer til investorer. De investorer, der ejer obligationer i tranchen med laveste risikoniveau, modtager betaling først, mens ejere af obligationer i den mest risikobetonede tranche modtager betaling sidst.

Grundet produktets sammensætning i grupper efter risikoniveau, er det muligt at matche investorer med forskellige risikoprofiler. Sædvanligvis er CLO’er kun tilgængelige for institutionelle (store) investorer, men i de senere år har vi også set ETF’er med CLO’er som det underliggende aktiv.

Overblik over processen

Sådan er en CLO opbygget

En CLO består typisk af seks til otte forskellige trancher opdelt efter risiko. Tranchen med den højeste risiko har den højeste rente. Omvendt har tranchen med den laveste risiko også den laveste rente.

Risikoniveauet baseres på lånenes løbetid, virksomhedernes kreditvurdering, og særligt hvornår tranchen bliver berørt af tab som resultat af låntagers misligholdelse. Risikoniveauet rangeres fra ”AAA”, ”AA”, ”A”, ”BBB”, ”BB”, ”B” til ”ikke ratet”.

”AAA” har den bedste rating, og dermed den laveste risiko, fordi den som den sidste berøres af kredittab. Med andre ord er trancherne opgjort efter det, der kaldes seniority, hvor tab først dækkes af den dårligst ratede tranche, dernæst den næst-dårligste og sidst den ”AAA”-ratede.

En rating i intervallet fra ”AAA” til og med ”BBB” kaldes Investment Grade, mens rating fra ”BB” og lavere kaldes Non Investment Grade. CLO’er besår ofte af risikofyldte lån, der enkeltvis har en rating på ”BB” eller lavere.

Hvad betyder ratings for risikoen?

Selvom en CLO-obligation har en rating på ”AAA”, er det ikke ensbetydende med, at den er sammensat af lån fra meget kreditværdige låntagere. Det skyldes, at det som følge af, at trancherne berøres af kredittab på forskellige tidspunkter, er muligt at ændre en samlet lånepulje med eksempelvis ”BBB”-kreditter til trancher med forskellige ratings.

Det er derfor muligt at have en ”AAA”-rating af en tranche inden for en sådan CLO, fordi denne først berøres af kredittab, når ejerne af alle de andre trancher i porteføljen har tabt deres penge. Altså betyder den lavere sandsynlighed for at opnå tab på investeringen, at en tranche, trods meget lave ratings på de underliggende lån, alligevel kan rates med ”AAA”. Af denne grund bør man være opmærksom på, at der bag høje ratings kan være ompakkede lån, som enkeltvis har markant lavere kreditvurderinger.

Risikoen ved lempelige covenants

Ifølge Business Insider Nordic peger flere eksperter på, at de såkaldte covenants er blevet mere og mere lempelige. Covenants er den engelske betegnelse for de krav i lånedokumentet, som den långivende bank stiller til virksomheden, når lånet gives.

I en konstant søgen på afkast blandt investorerne og med en kraftig vækst i CLO-markedet, har låntagerne (virksomhederne) være utrolig godt stillet i de senere år. Det betyder også, at op mod 85% af de globalt udstedte CLO’er i 2018 var ”covenant-lite”. Det er en betegnelse for, at der er væsentligt færre krav til låntager.

Til sammenligning var det kun godt 20% af de udstedte CLO’er i 2011, som var ”covenant-lite”. Flere beretter om, at den långivende part må gå med til at give lån på betingelser, som ville have været helt utænkelige for bare få år siden. Det betyder helt konkret, at investor-beskyttelsen i disse lån er nået et all-time low, og at risikoen i CLO’erne aldrig har været større, end den er nu.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

Er CLO’er de nye CDO’er?

Der er bred enighed om, at de såkaldte CDO’er var en af de primære årsager til finanskrisen i 2008. Kort fortalt er CDO’er en struktureret obligation, hvor den underliggende portefølje består af realkreditlån af varierende kvalitet – mest kritiseret er de såkaldte subprime lån. Lyder det meget lig CLO’er?

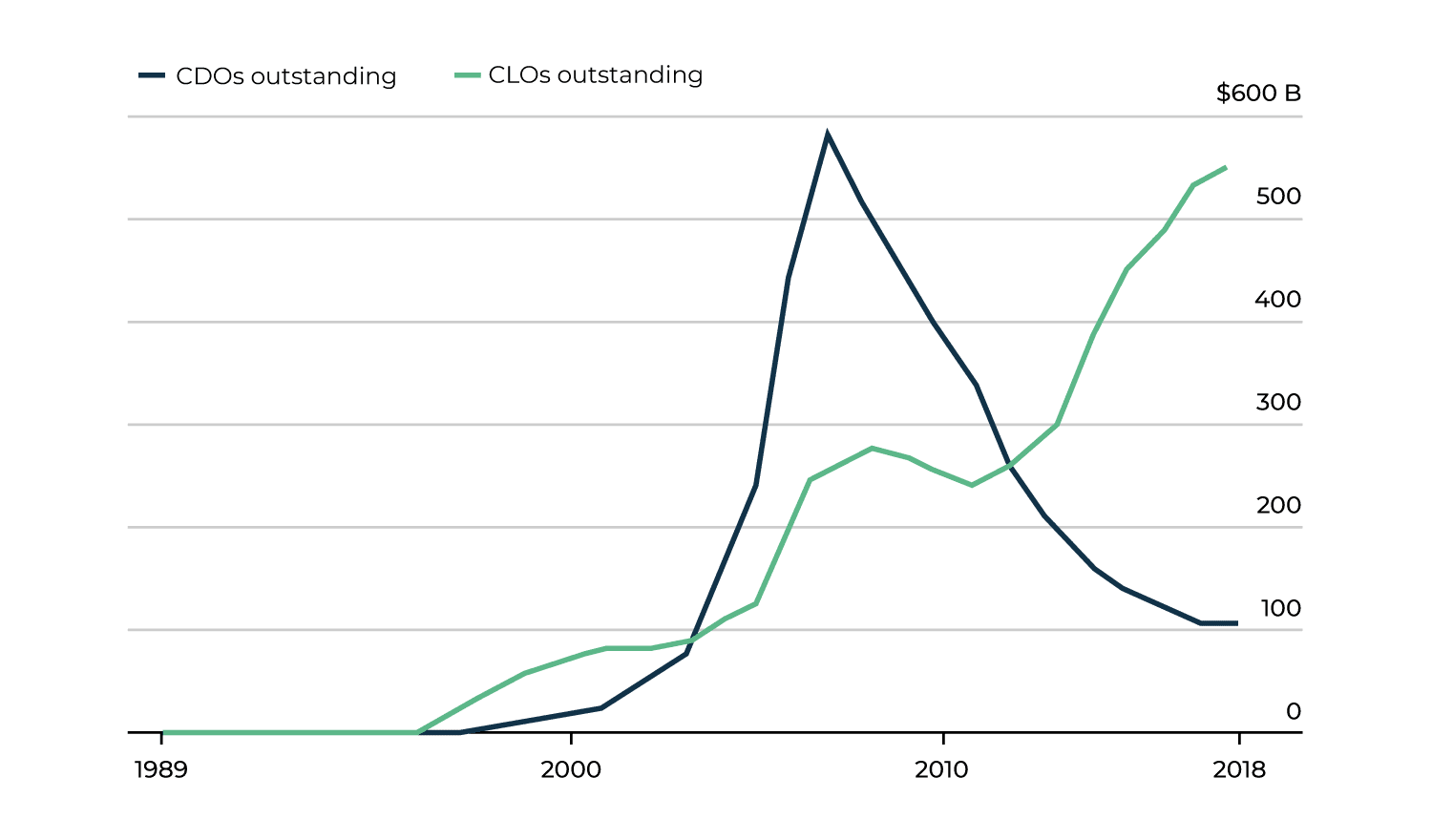

Bortset fra at den underliggende portefølje er en anden type lån, er der meget store ligheder mellem CLO’er og CDO’er. Det er derfor også interessant, at markedet for CLO’er har været i kraftig vækst de seneste år – præcis på samme måde, som CDO’er var i kraftig vækst i 00’erne, inden finanskrisen brød ud.

Nedenstående graf viser en sammenligning af udstedelsen af CDO’er og CLO’er i USA:

Derfor ringer alarmklokkerne hos flere eksperter

Den store risiko, som kan være forbundet med investering i CLO’er, hænger sammen med produktets kompleksitet og manglende gennemsigtighed. Selv for professionelle investorer kan det være svært at vurdere den reelle risiko. Det har, i kombination med markant færre krav til låntager end for blot få år siden og store ligheder mellem CLO’er og CDO’er, fået mange eksperters alarmklokker til at ringe.

Flere har advaret om, at der er store sammenfald mellem udviklingen op til finanskrisen, og den vi ser i CLO-markedet i disse år. Betyder det så, at man skal holde sig fra CLO’er? Ikke nødvendigvis – men man skal gøre sig helt klart, hvilke risici, der er forbundet med investeringen heri.