Når du investerer i Private Equity er det vigtigt hele tiden at have overblik over de forskellige fondes performance og følge med i deres livscyklus, så du kan se, hvor meget du har fået ud af dine investeringer. Og ikke mindst over dit unfunded commitment til hver fond, som de jo kan kalde, hvornår det skal være.

Nøgletallet DPI er sammen med IRR, RVPI og TVPI et af de vigtigste nøgletal, når du skal evaluere dine Private Equity-investeringer.

DPI er et mål for den realiserede gevinst af din investering. Det vil sige, hvor mange gange, du på det pågældende tidspunkt har fået din investering igen i form af realiseret afkast.

Når du har læst denne artikel, sidder du forhåbentlig tilbage med en rigtig god forståelse af nøgletallet, og hvordan du kan bruge det.

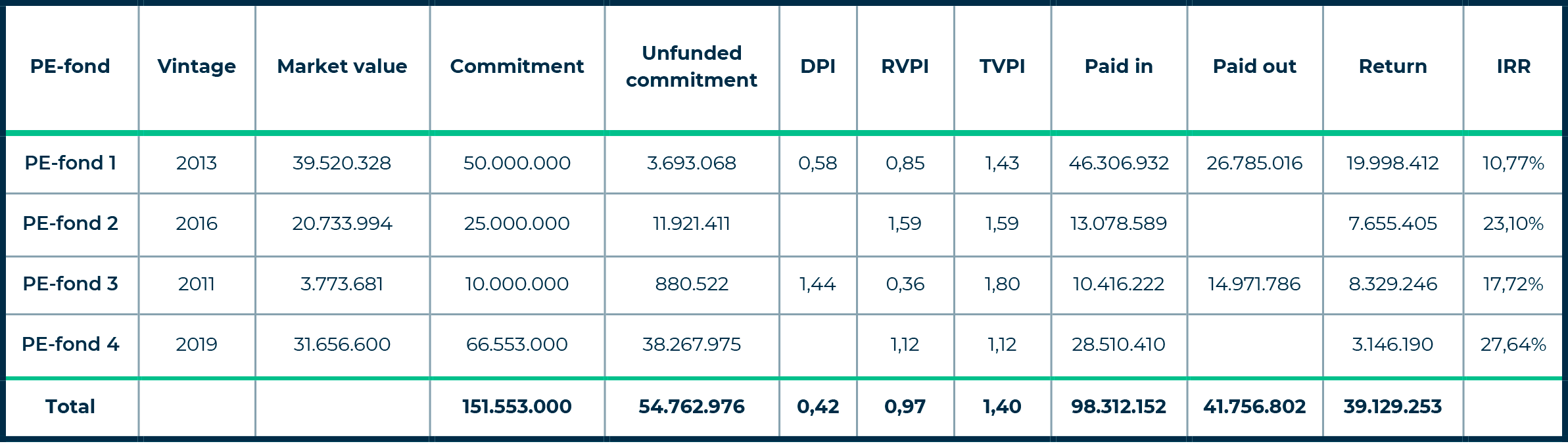

Eksempel på et overblik over investeringerne i fire Private Equity-fonde

Inden vi dykker ned i DPI, får du her et eksempel på et samlet overblik for en række fonde med nogle af de informationer og nøgletal, en sådan rapport typisk indeholder.

Overblikket viser dine commitments og unfunded commitments – den del af dit commitment du endnu ikke har betalt fonden. På vores blog kan du finde grundige gennemgange af nøgletallene IRR, RVPI og TVPI, som også fremgår af tabellen ovenfor.

Men lad os dykke ned i nøgletallet, som denne artikel handler om – nemlig Distributed to Paid In. Og ikke mindst hvad du skal være opmærksom på, når du anvender det i din evaluering.

Hvad afspejler Distributed to Paid In?

DPI er et mål for den realiserede gevinst af din investering.

Som navnet antyder, sætter nøgletallet udbetalingerne fra fonden i forhold til dine indbetalinger til fonden og viser således, hvor mange gange du indtil videre har fået udbetalt det samlede beløb, du indtil videre har indbetalt. Det vil sige, hvor mange gange, du på det pågældende tidspunkt har fået din investering igen i form af realiseret afkast.

DPI tager ikke højde for fondens livscyklus

Når du vurderer DPI for dine Private Equity-investeringer, skal du huske på, at dette nøgletal ikke tager højde for, hvor længe du har haft investeringen. Hvis du gerne vil tage højde for tidsfaktoren i din evaluering af fondenes resultater, kan du således ikke sammenligne DPI på tværs af fonde – medmindre de har tilsvarende vintageår – da tallet vil variere alt efter, hvor langt fonden er i sin livscyklus.

Du kan imidlertid godt sammenligne nøgletallet på tværs af fonde, hvis det ikke er afgørende for dig, hvor lang tid fondene har brugt på at skabe afkastet, men du gerne blot vil sammenligne, hvor mange gange, du i kroner og øre har fået din investering igen hos de forskellige fonde. Du skal dog være opmærksom på, at det kan være problematisk at sammenligne forskellige typer af Private Equity-fonde.

Et DPI højere end 1 betyder, at du har en realiseret fortjeneste

Efter din første indbetaling til en Private Equity-fond vil DPI være 0, da du har indbetalt et beløb, men endnu ikke fået nogen udbetalinger fra fonden.

Et DPI på 1 betyder, at du har fået præcist lige så meget udbetalt, som du har indbetalt.

Et DPI højere end 1 betyder, at du har fået mere udbetalt, end du har indbetalt, og at du således har haft en fortjeneste på din investering. Og omvendt med et DPI lavere end 1. Man kan også sige det på den måde, at et DPI på f.eks. 1,17 betyder, at din Private Equity-investering indtil videre har haft et realiseret afkast på 17 %.

DPI kan blive lavere end 0

Man skulle tro, at DPI aldrig kan blive lavere end 0, men der er to eksempler på, at fonden teoretisk set kan kræve mere kapital, end du har committet dig for.

Det ene eksempel er, at en fond ikke tæller management fees som en del af dit commitment. I den situation vil kapitalkald, der går til at dække management fees, ikke reducere dit commitment til fonden. Hvis fonden ikke får genereret noget som helst i afkast, og du inkluderer management fees i dine beregninger af nøgletallene, vil du ende med et negativt DPI, men det er naturligvis ikke særligt sandsynligt, at det sker i praksis.

Det andet eksempel er, hvis du som investor kommer senere ind i en fond end de oprindelige investorer. I den forbindelse benytter flere og flere fonde såkaldte equalizations for at sikre, at alle investorer har betalt en lige stor andel til omkostninger osv., og at de oprindelige investorer bliver kompenseret for, at deres hidtidige afkast bliver udvandet af, at yderligere investorer træder ind i fonden og skal have del i afkastet. Det bliver de blandt andet via det, der hedder en equalization-rente, som du som ny investor betaler til de oprindelige investorer, og som ikke er inkluderet i dit commitment.

Det vil sige, at hvis du har investeret i en fond og i den forbindelse har skullet indbetale en equalization-rente, og fonden ikke opnår noget i afkast, så kan du teoretisk set også ende med en negativ DPI. Du kan læse mere om equalizations i vores artikel om omkostninger ved investering i Private Equity.

Du vil som oftest modtage den første udbetaling fra fonden, når de i den sidste fase af dens livscyklus har solgt den første virksomhed. Det er derfor ganske naturligt, at DPI for en fond vil være lavere end 1 i de første mange år af dens levetid.

Det er vigtigt, at du er opmærksom på, at nogle distributioner kan genkaldes af fonden. Det står i din Limited Partner Agreement (LPA) under hvilke omstændigheder, der kan genkaldes. Derudover gør fonden i forbindelse med hver distribution opmærksom på, om den kan genkaldes helt eller delvist.

360 grader rundt om Private Equity

Få e-bogen, der guider dig gennem Private Equity-junglen. Skriv dig op til vores nyhedsbrev og modtag e-bogen.

Jo længere fonden er i sin livscyklus, desto højere bør DPI være

DPI skal helst stige meget i den sidste fase af fondens livscyklus, og jo længere fremme fonden er i dens livscyklus, jo højere bør tallet også være.

Når fonden lukker ned, skulle DPI meget gerne være over 1, da det betyder, at du har fået flere penge udbetalt, end du har indbetalt og dermed haft en fortjeneste på din investering.

Mens en fond stadig er aktiv, kan du ikke drage afgørende konklusioner om fondens performance ud fra DPI alene, da tallet kun er udtryk for det realiserede afkast og ikke tager højde for, hvilken fase af sin livscyklus fonden befinder sig i, og hvor lang dens levetid har været.

Mens fonden stadig er aktiv, skal tallet derfor fortolkes i lyset af dette og bør holdes sammen med de andre Private Equity-nøgletal for at give dig et retvisende billede af fondens performance. Når fonden er lukket ned, er DPI til gengæld et godt nøgletal til at fortælle dig, hvor mange gange du rent faktisk har fået din investering igen.

Key takeaways:

- Nøgletallet er et mål for den realiserede gevinst af din Private Equity-investering.

- Det viser, hvor mange gange du (indtil videre) har fået din investering igen.

- Tallet skal helst begynde at stige meget, når fonden når til den sidste fase af sin livscyklus, og jo længere fremme fonden er i sin livscyklus, jo højere bør tallet også være.

- Når fonden lukker ned, skulle DPI meget gerne være over 1, da det betyder, at du har haft en fortjeneste på din investering.

- Nøgletallet tager ikke højde for, hvor længe du har haft investeringen.

- Hvis du gerne vil tage højde for tidsfaktoren i din evaluering af fondenes resultater, kan du ikke sammenligne DPI på tværs af fonde – medmindre de har tilsvarende vintageår – da tallet vil variere alt efter, hvor langt fonden er i sin livscyklus. Hvis tidsfaktoren ikke er afgørende for dig, men du gerne blot vil sammenligne, hvor mange gange, du har fået din investering igen, kan du godt sammenligne DPI på tværs af fonde. Her skal du imidlertid være opmærksom på, at det kan være problematisk at sammenligne forskellige typer af Private Equity-fonde.

Få et retvisende og sammenligneligt overblik over dine Private Equity-investeringer

Det kan være svært at bevare overblikket over ens samlede unfunded commitment og resultaterne af investeringerne på tværs af de forskellige fonde, man har investeret i.

Hos Hemonto har vi lang erfaring med Private Equity-rapportering. Vi har derfor et godt kendskab til de fleste fonde og deres måde at rapportere på. Den viden bruger vi til at sikre dig et retvisende og sammenligneligt overblik over fondenes afkast og dine unfunded commitments.

På den måde er du bedre klædt på til at træffe de bedste beslutninger for dine Private Equity-investeringer.

Kontakt os i dag