Skrevet af Torben Engedal og Isabella S. Rasmussen

Hvis du anvender flere forskellige kapitalforvaltere og gerne vil sammenligne deres performance – eller hvis du ønsker at sammenligne dit afkast med andre, der har en tilsvarende formue – så er det essentielt, at du gør det på et retvisende grundlag og kun sammenligner tal, der kan sammenlignes.

Det kan dog sommetider være en udfordring, da der findes forskellige måder at opgøre afkast på – og selvom det virker ulogisk, så kan de forskellige metoder give vidt forskellige procentafkast. Derfor er det vigtigt at være opmærksom på, hvilken metode den enkelte kapitalforvalter anvender og rapporterer til dig.

Overordnet set benyttes to forskellige metoder til beregning af procentafkast, nemlig tidsvægtet afkast og pengevægtet afkast – og de har hver deres fordele og ulemper og bidrager med forskellige indsigter.

I denne artikel gennemgår vi, hvad forskellen er på de to afkastformer, og hvordan de beregnes.

Key takeaways

- Det tidsvægtede afkast eller Time-Weighted Return (TWR) afspejler ikke cashflows til og fra en portefølje og sikrer således, at en porteføljes performance måles uafhængigt af investorens valg om at tilføre kapital til eller trække kapital ud af porteføljen.

- Det tidsvægtede afkast er derfor at foretrække, når man skal sammenligne og benchmarke sine kapitalforvaltere.

- Det pengevægtede afkast er det gennemsnitlige årlige afkast af den på ethvert givent tidspunkt investerede kapital og svarer til den interne rente (IRR) af din investering.

- Det pengevægtede afkast eller Money-Weighted Rate of Return (MWRR) inkluderer effekten af cashflows og illustrerer således fordelene og ulemperne ved en investors valg om at tilføre kapital til eller trække kapital ud af deres portefølje på et givent tidspunkt, da både størrelsen og timingen af cashflows til og fra porteføljen har indflydelse på nøgletallet.

- Det pengevægtede afkast er at foretrække, når man ønsker at kende den reelle forrentning af den investerede kapital.

Hvad er forskellen på tidsvægtet afkast og pengevægtet afkast?

Helt overordnet er forskellen på de to afkastformer, at det tidsvægtede afkast eliminerer effekten af cashflows ind og ud af porteføljen, hvorimod det pengevægtede afkast inkluderer effekten af cashflows.

Det vil også sige, at hvis man beregner afkast for en etårig periode, hvor der ikke forekommer nogen cashflows, vil det pengevægtede og det tidsvægtede afkast være det samme.

Når man beregner det tidsvægtede afkast for en given periode, inddeler man først perioden i delperioder, hvorefter man beregner det procentvise afkast for hver delperiode for til sidst at koble afkastprocenterne for delperioderne sammen til et samlet afkast for perioden.

Beregningen bag det pengevægtede afkast er noget mere kompleks, men målet er at finde det gennemsnitlige årlige afkast af den på ethvert givent tidspunkt investerede kapital.

I de følgende afsnit går vi i dybden med de to afkasttyper og beregningerne bag. Vi begynder med det tidsvægtede afkast.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

Tidsvægtet afkast eller Time-Weighted Return (TWR)

Det tidsvægtede afkast er den internationale beregningsstandard foreskrevet i ”Global Investment Performance Standards” (GIPS), som er et sæt af guidelines, der frivilligt følges af kapitalforvaltere i hele verden, og som skal fremme en fair præsentation af deres performance. Det tidsvægtede afkast er således den form for afkast, der anbefales til måling af kapitalforvaltere.

Grunden til, at det tidsvægtede afkast er den form for afkast, der anbefales til måling af kapitalforvaltere, er, at beregningsmetoden bag det tidsvægtede afkast sikrer, at cashflows ind og ud af porteføljen ikke påvirker det procentvise afkast.

Sådan beregnes det tidsvægtede afkast

Det tidsvægtede afkast beregnes ved hjælp af formlen:

TWR = ((1 + procentvist afkast for delperiode 1) × (1 + procentvist afkast for delperiode 2) × … × (1 + procentvist afkast for delperiode n)) – 1

Afkastet for hver delperiode i perioden ganges sammen for at tilgodese renters rente-effekten, der skabes i løbet af perioden. På grund af måden hvorpå de enkelte afkast ganges sammen, kaldes det tidsvægtede afkast også for det geometriske afkast eller den geometriske afkastrate.

I det følgende gennemgår vi med udgangspunkt i et simpelt eksempel, hvordan man beregner TWR ved hjælp af følgende tre trin:

- Trin 1 – Identificér cashflows, og inddel investeringsperioden i delperioder.

- Trin 2 – Beregn det procentvise afkast for delperioderne.

- Trin 3 – Beregn det tidsvægtede afkast for perioden.

Trin 1 – Identificér cashflows, og inddel investeringsperioden i delperioder

Når man beregner det tidsvægtede afkast for en periode, skal man begynde med at identificere de cashflows, der har været i perioden.

Perioden skal nemlig inddeles i lige så mange delperioder, som der er cashflows således, at der slutter en delperiode før hvert cashflow og starter en ny efter hvert cashflow. Cashflows er f.eks. kapitaltilførsler og kapitaludtræk.

Hver delperiode vægtes lige højt, selvom der i nogle delperioder er investeret mere kapital end i andre.

Lad os gennemgå fremgangsmåden for beregning af det tidsvægtede afkast fra en ende af med et eksempel:

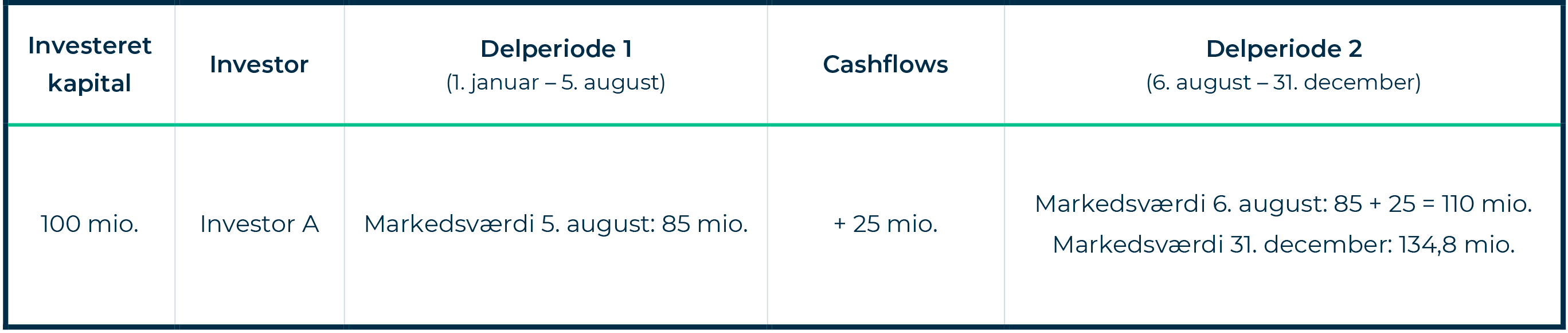

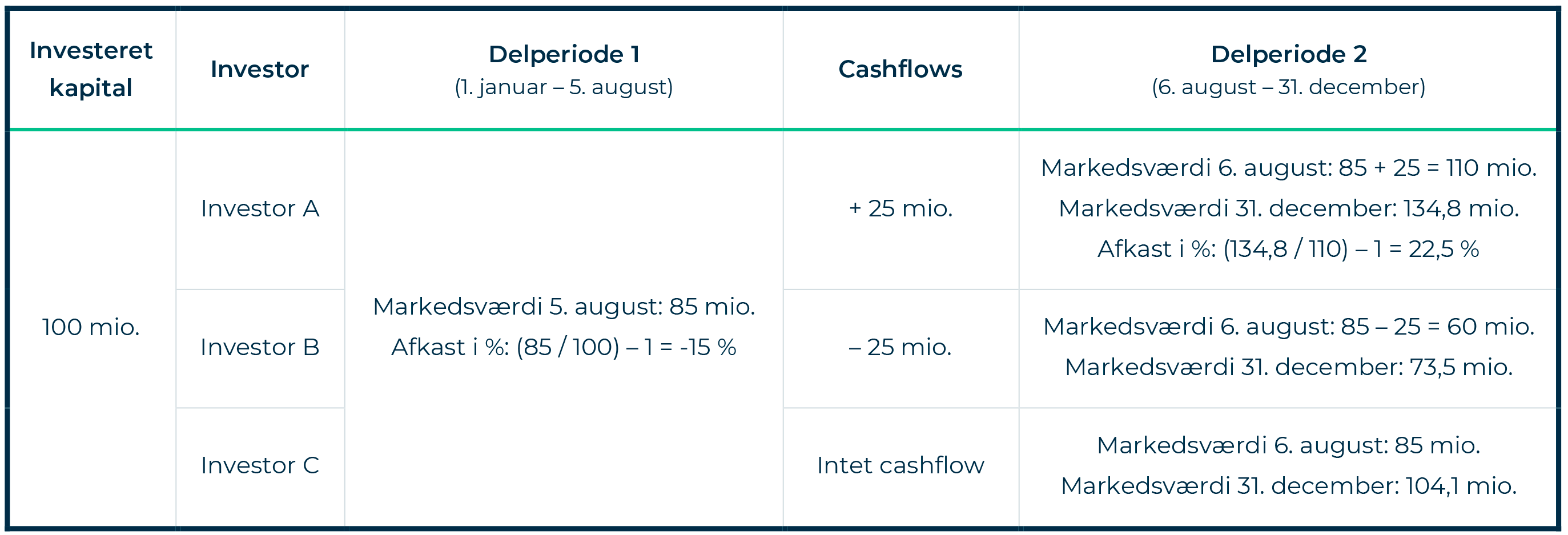

En Investor A investerer 100 mio. den 1. januar. Den 5. august har porteføljen en markedsværdi på 85 mio. Den dag vælger Investor A at tilføre 25 mio. til porteføljen. Ved årets udgang har Investor A’s portefølje en markedsværdi på 134,8 mio.

Som det også fremgår af tabellen herunder, har vi således at gøre med en samlet periode på et år, som består af to delperioder, nemlig delperiode 1, som løber fra 1. januar, og indtil der forekommer et cashflow den 5. august, og delperiode 2, som begynder lige efter, cashflowet er forekommet, og slutter ved årets udgang.

Trin 2 – Beregn det procentvise afkast for delperioderne

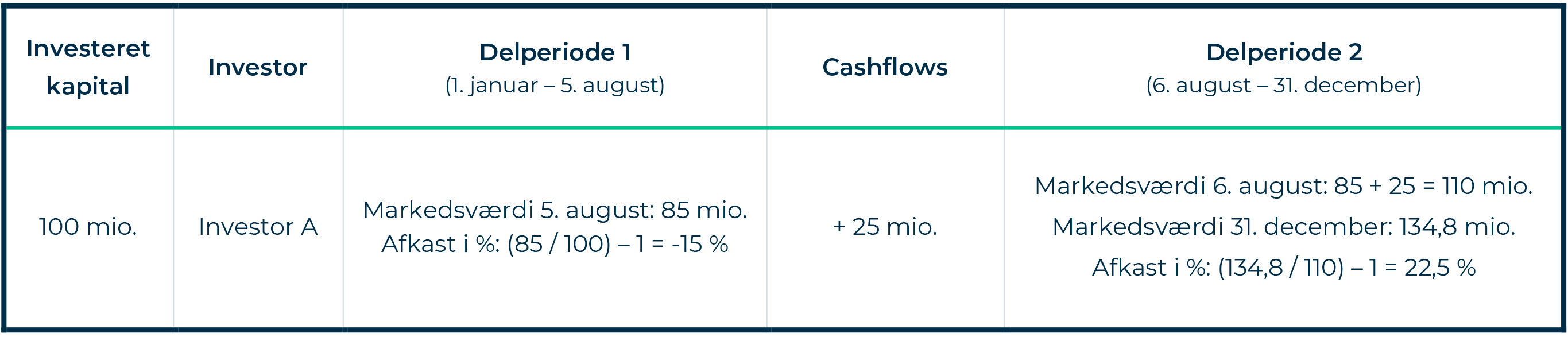

Nu skal vi have beregnet det procentvise afkast for de to delperioder:

Afkast i procent for delperiode 1: (85 mio. / 100 mio.) – 1 = -15 %

Afkast i procent for delperiode 2: (134,8 / 110) – 1 = 22,5 %

Vi har nu udregnet det procentvise afkast for både delperiode 1 og 2, hvilket betyder at vi nu kan udregne det tidsvægtede afkast for den samlede periode.

Trin 3 – Beregn det tidsvægtede afkast for perioden

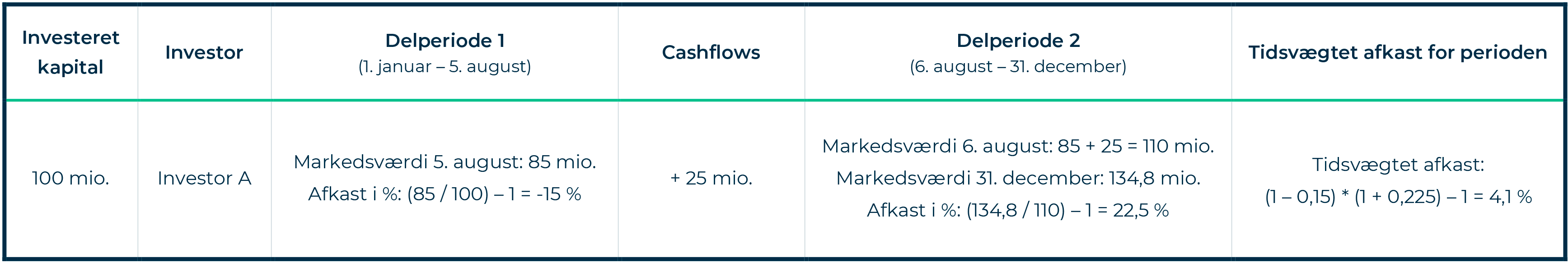

Vi husker på, at det tidsvægtede afkast beregnes ved hjælp af formlen:

TWR = ((1 + procentvist afkast for delperiode 1) × (1 + procentvist afkast for delperiode 2) × … × (1 + procentvist afkast for delperiode n)) – 1

Regnestykket for vores eksempel ser således ud, som følger:

TWR = (1 – 0,15) * (1 + 0,225) – 1 = 4,1 %

Investor A har således opnået et tidsvægtet afkast på 4,1 % for den samlede investeringsperiode.

Cashflows har ingen indvirkning på det tidsvægtede afkast

Som vi allerede har været inde på, eliminerer det tidsvægtede afkast effekten af cashflows til og fra porteføljen i løbet af en investeringsperiode.

Lad os illustrere det ved at bygge videre på eksemplet fra før:

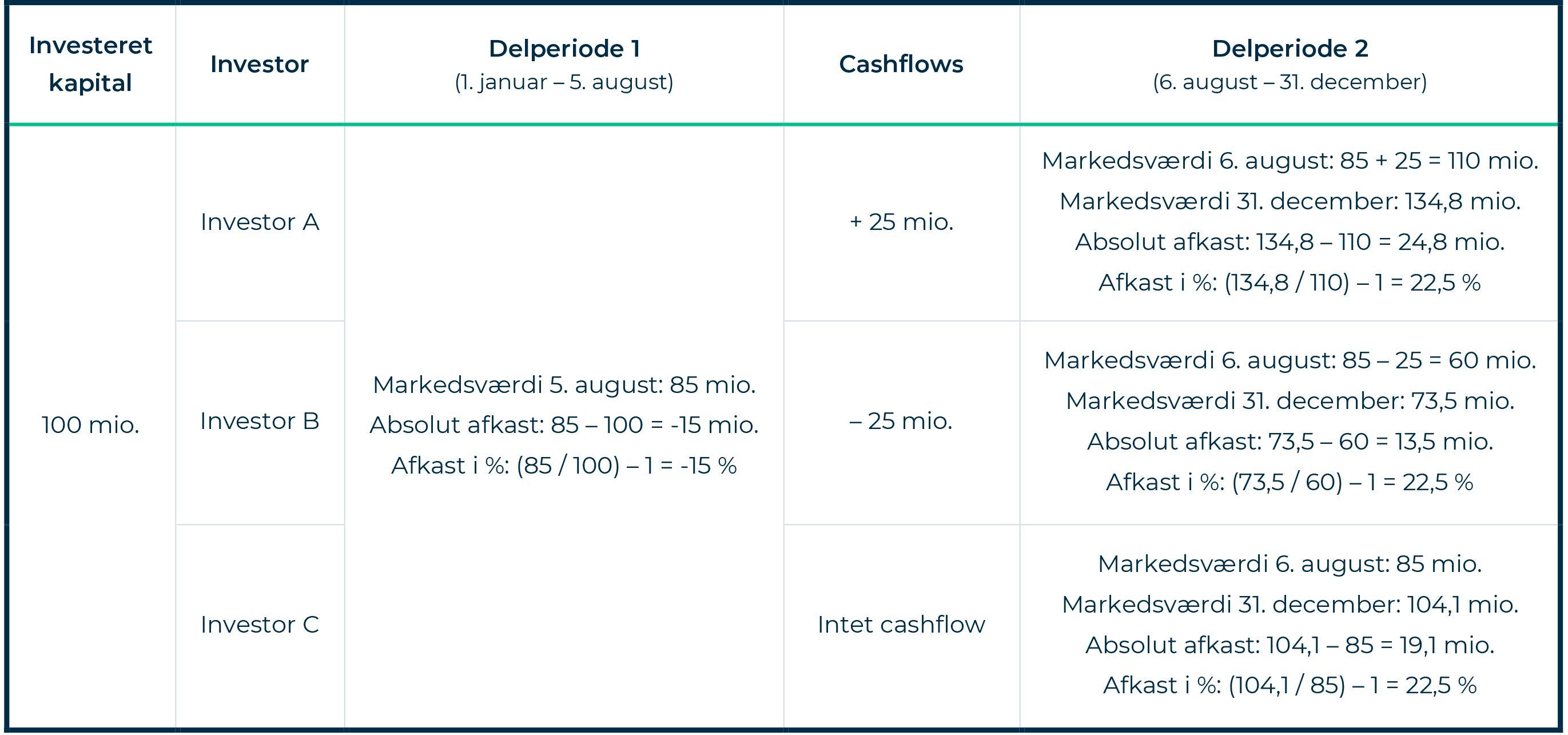

Udover Investor A har vi nu også Investor B og Investor C, der begge har investeret 100 mio. i den samme investeringsforening som Investor A – og på samme tidspunkt.

Den 5. august har alle tre porteføljer nået en markedsværdi på 85 mio.

Den dag vælger Investor A som nævnt at tilføre 25 mio. til porteføljen. Investor B vælger derimod at trække 25 mio. ud af porteføljen, mens Investor C ikke foretager sig noget.

Ved årets udgang har Investor A’s portefølje en markedsværdi på 134,8 mio., Investor B’s portefølje en markedsværdi på 73,5 mio., mens Investor C’s portefølje er 104,1 mio. værd.

Vi arbejder således stadig med den samme investeringsperiode og de samme delperioder.

Vi kender allerede det procentvise afkast for delperiode 1 og Investor A’s procentvise afkast for delperiode 2. Nu skal vi have beregnet det procentvise afkast for delperiode 2 for de to andre investorer:

Investor B’s procentvise afkast i delperiode 2: (73,5 / 60) – 1 = 22,5 %

Investor C’s procentvise afkast i delperiode 2: (104,1 / 85) – 1 = 22,5 %.

Som du kan se, har de tre investorer opnået samme procentvise afkast for delperiode 2 på trods af, at de har opnået forskellige absolutte afkast for perioden. De forskellige absolutte afkast skyldes investorernes forskellige valg mellem delperiode 1 og 2, som har gjort, at de startede med forskellige markedsværdier i delperiode 2.

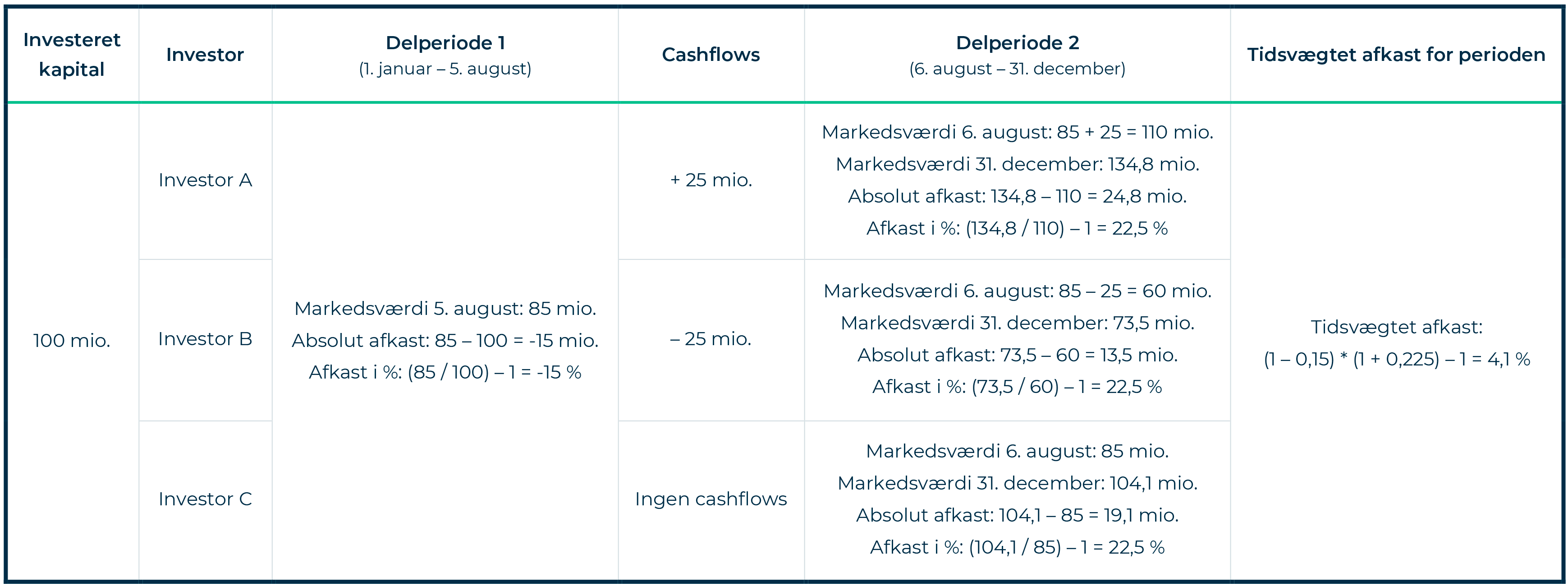

Vi har nu udregnet det procentvise afkast for både delperiode 1 og 2 for alle tre investorer, hvilket betyder at vi nu kan udregne det tidsvægtede afkast for den samlede periode for hver investor.

Da det procentvise afkast for henholdsvis delperiode 1 og 2 var ens for alle tre investorer, og beregningen for tidsvægtet afkast er baseret på procentvise afkast og ikke absolutte afkast, ser beregningen af det tidsvægtede afkast for perioden ens ud for alle tre investorer:

TWR = (1 – 0,15) * (1 + 0,225) – 1 = 4,1 %

Investor A, B og C har altså alle opnået et tidsvægtet afkast på 4,1 % for perioden på trods af, at de alle har opnået forskellige absolutte afkast efter endt investeringsperiode. Og resultatet ville have været det samme, hvis cashflow-bevægelserne var forekommet på forskellige tidspunkter på året.

Det giver god mening, når man tænker på, at de alle tre har investeret i samme investeringsforening, og vi har elimineret effekten af deres cashflows.

Eksemplet illustrerer således, at cashflows ingen effekt har på det tidsvægtede afkast, og at porteføljens performance således måles uafhængigt af, om du tager penge ud af eller skyder penge ind i porteføljen.

Netop derfor kan man argumentere for, at det er den afkastform, der mest retvisende afspejler en porteføljes performance.

Det tidsvægtede afkast kan sommetider bryde med intuitionen

Når man beregner performance med TWR, vil man sommetider opleve procenter, der bryder med intuitionen. Det skyldes ofte, at der er blevet taget kapital ud af eller tilført kapital til porteføljen.

For eksempel kan man for en given periode have et positivt absolut afkast, men et negativt procentvist afkast. I vores eksempel gælder det f.eks. for Investor B, som for den samlede periode har opnået et absolut afkast på -15 + 13,5 = -1,5 mio., men et TWR på 4,1 %.

Det skyldes, at det i beregningen af det tidsvægtede afkast er de procentvise afkast, der ganges sammen, og ikke de absolutte afkast. Beregningen er således uafhængig af de reelle beløb, der ligger bag procentsatserne.

Det er netop derfor, at denne afkasttype er velegnet til at sammenligne dine forvalteres performance på trods af, at de investerer forskellige mængder kapital, og at du måske tilfører eller trækker kapital ud af porteføljerne på forskellige tidspunkter.

Det betyder samtidig, at det tidsvægtede afkast ikke nødvendigvis fortæller noget om, hvor meget du egentlig har tjent på den investerede kapital. Her skal vi i stedet kigge mod det pengevægtede afkast.

Pengevægtet afkast eller Money-Weighted Rate of Return (MWRR)

Modsat TWR inkluderer MWRR effekten af cashflows og illustrerer således fordelene og ulemperne ved en investors valg om at tilføre kapital til eller trække kapital ud af deres portefølje på et givent tidspunkt.

Det pengevægtede afkast er det gennemsnitlige årlige afkast af den på ethvert givent tidspunkt investerede kapital.

Beregningen bag det pengevægtede afkast er som nævnt noget mere kompleks end beregningen bag det tidsvægtede afkast.

OBS: Hvis du vil have en detaljeret gennemgang af, hvordan man manuelt beregner det pengevægtede afkast og dermed opnå en dybdegående forståelse af nøgletallet, vil vi anbefale, at du læser vores artikel Forstå pengevægtet afkast, og lær at beregne det, inden du læser videre.

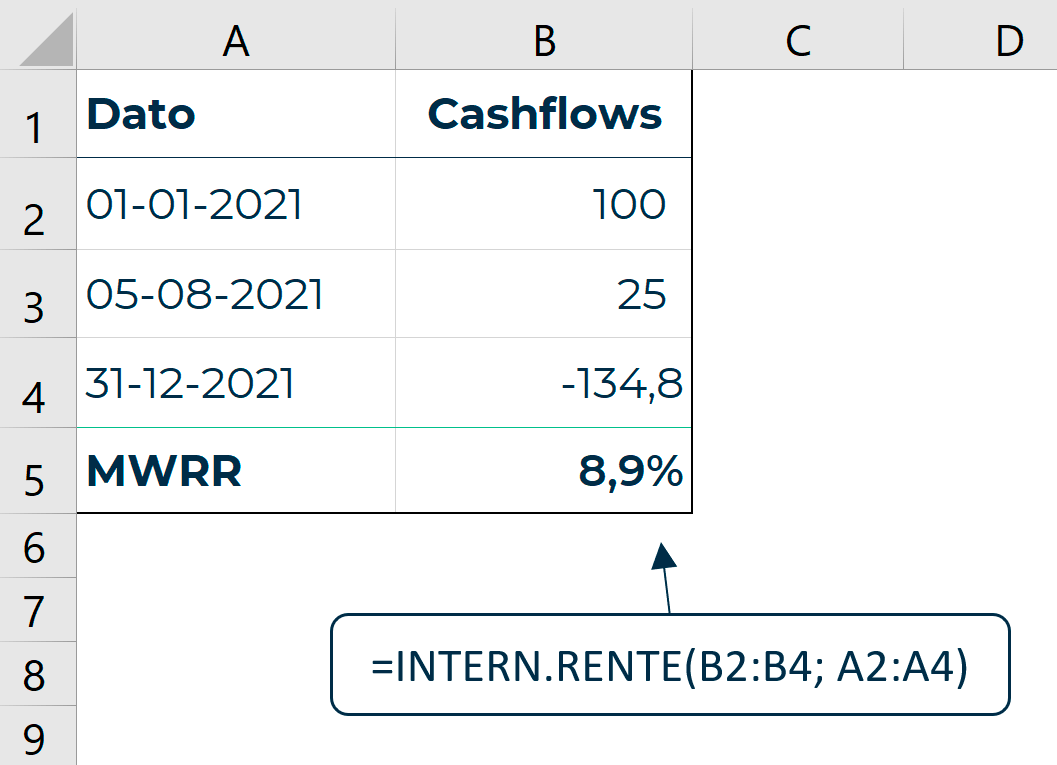

Heldigvis er der en Excel-funktion, der kan hjælpe os med nemt at beregne det, nemlig INTERN.RENTE, og i det følgende viser vi, hvordan du kan gøre det med blot to trin.

Sådan beregnes det pengevægtede afkast

Trin 1 – Find de nødvendige data

For at kunne beregne det pengevægtede afkast har vi brug for at kende tidspunktet for alle cashflows i investeringsperioden og deres nominelle værdi – det vil sige, hvor meget, der blev tilført eller trukket ud i kroner og øre.

Både den oprindelige investering og den endelige markedsværdi af porteføljen betragtes også som cashflows.

For at beregne MWRR af en investering for en given periode har du altså brug for følgende informationer:

- Værdien af og tidspunktet for den oprindelige investering.

- Værdien af og tidspunktet for alle cashflows til og fra porteføljen i løbet af perioden.

- Markedsværdien af porteføljen ved udgangen af perioden.

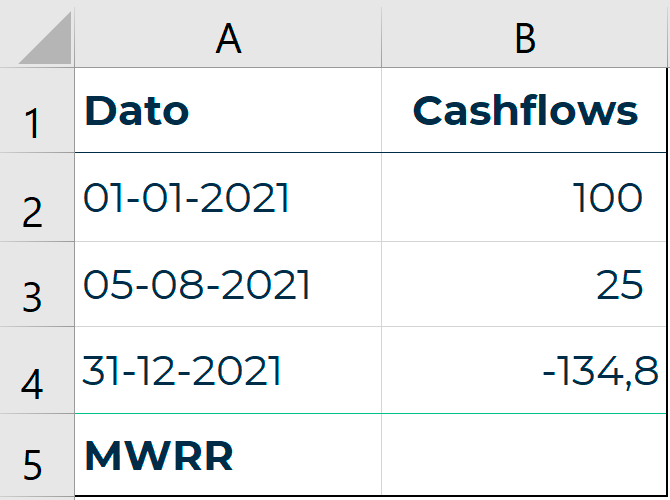

Lad os igen tage udgangspunkt i Investor A:

En Investor A investerer 100 mio. den 1. januar – det er vores oprindelige investering. Den 5. august vælger Investor A at tilføre 25 mio. til porteføljen, hvilket vil sige, at der forekommer et cashflow. Ved årets udgang har Investor A’s portefølje en markedsværdi på 134,8 mio., som altså er den endelige markedsværdi.

Vi har altså alle de informationer, vi skal bruge for at udregne MWRR for perioden, og de plottes ind i Excel. Vær opmærksom på, at nogle datoformater kan gøre, at Excel-funktionen ikke virker.

Når MWRR udregnes med ved brug af Excel-funktionen, skal der være negativt fortegn på de værdier, som er outflows fra porteføljen. Den endelige markedsværdi på 134,8 mio. kan ses som et outflow, da det i beregningssammenhæng ses som det beløb, der modtages for et salg af investeringerne og efterfølgende trækkes ud af porteføljen, og derfor skal den have negativt fortegn.

Trin 2 – Anvend Excel-funktionen INTERN.RENTE til at beregne MWRR

Vi er nu klar til at beregne MWRR.

Klik på feltet for MWRR, indtast ”=”, og søg efter funktionen INTERN.RENTE (eller XIRR, hvis du kører Excel på engelsk).

Når du har valgt funktionen, markerer du først kolonnen med dine cashflows, indsætter et semikolon, og så markerer du dine datoer.

Afslut med en parentes, tryk ”enter”, og nu har du din MWRR:

Investor A har således opnået et pengevægtet afkast på 8,9 % for perioden.

Cashflows påvirker det pengevægtede afkast

Som vi allerede har været inde på, inkluderer det pengevægtede afkast effekten af cashflows til og fra porteføljen i løbet af en investeringsperiode.

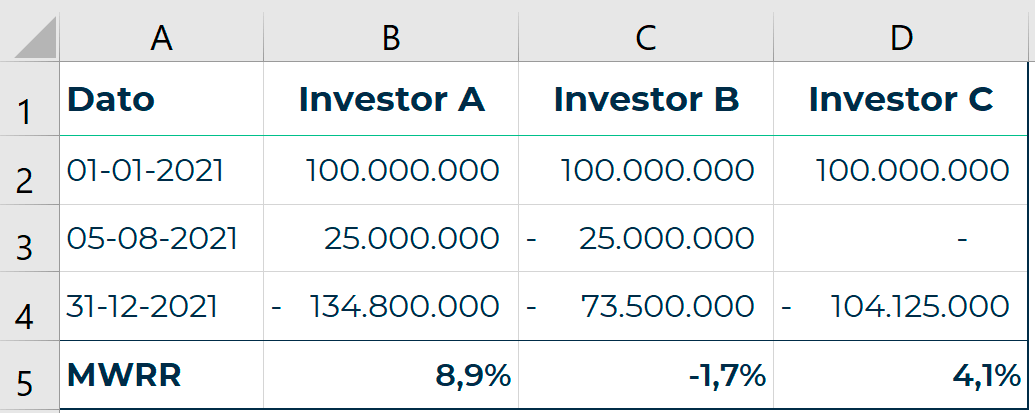

Lad os illustrere det ved hjælp af eksemplet med Investor A, B og C:

Ved at følge de to trin, vi netop har gennemgået, beregner vi også MWRR for Investor B og C:

Som det fremgår af billedet, opnår de tre investorer vidt forskellige pengevægtede afkast, selvom de har investeret i den samme investeringsforening. Det skyldes, at det pengevægtede afkast afspejler den reelle forrentning af investeringen og dermed de forskellige markedsværdier, som investorerne har opnået. Det er netop derfor, det hedder det pengevægtede afkast.

Investor A’s beslutning om at tilføre 25 mio. til sin portefølje på netop det tidspunkt viste sig altså at være en god beslutning, og det afspejles i denne investors pengevægtede afkast.

Investor B trak modsat 25 mio. ud af sin portefølje på samme tidspunkt, hvilket resulterer i et samlet negativt pengevægtet afkast.

Investor C gjorde ingenting i løbet af perioden og opnåede således et afkast på 4,1 %. Investor C’s pengevægtede afkast er således det samme som vedkommendes tidsvægtede afkast, da der ikke forekom nogle cashflows til eller fra denne investors portefølje i investeringsperioden, og da investeringsperioden netop varer et år.

Det pengevægtede afkast fortæller således end helt anden historie end det tidsvægtede afkast, og er ideelt, når man har behov for at kende den reelle forrentning af den investerede kapital. Derimod er det bestemt ikke at foretrække til sammenligning på tværs af kapitalforvaltere.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

Sådan påvirker timing af cashflows TWR og MWRR

Hvis der foretages en kapitaltilførsel af en vis størrelse til en portefølje lige inden en periode med:

- Høj performance: vil det pengevægtede afkast være højere end det tidsvægtede afkast.

- Lav performance: vil det pengevægtede afkast være lavere end det tidsvægtede afkast.

Omvendt, hvis der trækkes kapital ud af en portefølje lige inden en periode med:

- Høj performance: vil det pengevægtede afkast være lavere end det tidsvægtede afkast.

- Lav performance: vil det pengevægtede afkast være højere end det tidsvægtede afkast.

Hvad er bedst – tidsvægtet eller pengevægtet afkast?

Det korte svar er, at det afhænger af situationen, og hvilken indsigt du gerne vil opnå.

Det tidsvægtede afkast er bedst, hvis:

- du gerne vil evaluere din forvalters performance, da beregningen sikrer, at dine valg om at tilføre kapital til eller trække kapital ud af porteføljen ikke afspejles i afkastet.

Det pengevægtede afkast er bedst, hvis:

- du vil kende den reelle forrentning af dine investeringer.

- du gerne vil se effekten af dine valg om at tilføre kapital til eller trække kapital ud af porteføljen i løbet af investeringsperioden.

Det sagt, så er det ikke et spørgsmål om at vælge mellem tidsvægtet og pengevægtet afkast, men om at forstå de to afkastformer og vide, hvilken indsigt de hver især bidrager med.

Kan man sammenligne TWR og MWRR?

Først og fremmest bør man aldrig sammenligne én porteføljes tidsvægtede afkast med en anden porteføljes pengevægtede afkast. Sammenligner du på tværs af porteføljer, bør dette altid være med udgangspunkt i de samme nøgletal beregnet på baggrund af de samme principper.

Du kan derimod godt sammenligne en porteføljes tidsvægtede afkast med denne porteføljes pengevægtede afkast, hvis du ønsker at se forskellen på, om effekten af cashflows inkluderes eller ej.

I den forbindelse er det vigtigt at være opmærksom på, at det tidsvægtede afkast altid afspejler afkastet for netop den investeringsperiode, man har udregnet det for, hvorimod det pengevægtede afkast per definition er det gennemsnitlige årlige afkast (for den på ethvert givent tidspunkt investerede kapital).

Vil man sammenligne TWR og MWRR, bliver man således nødt til at korrigere MWRR, så det afspejler den samme periode som TWR.

Hvis du gerne vil se, hvordan man gør dette, kan du hoppe over i vores artikel Forstå pengevægtet afkast, og lær at beregne det, hvor vi går meget mere i dybden med nøgletallet og beregningerne bag.

Hvis du har spørgsmål til artiklen eller gerne vil vide mere om, hvordan vi arbejder med afkastrapportering hos Hemonto, er du mere end velkommen til at kontakte os.