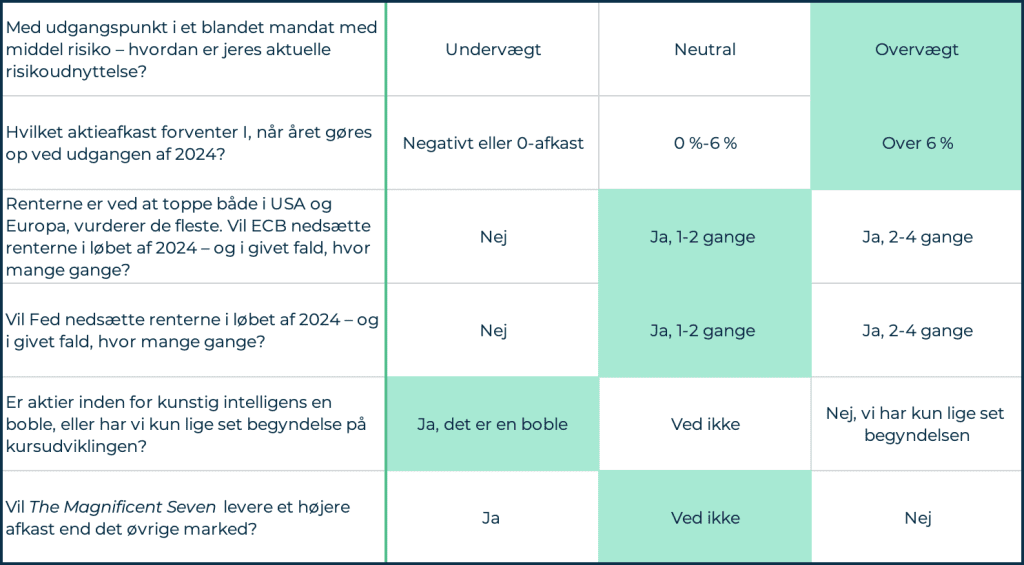

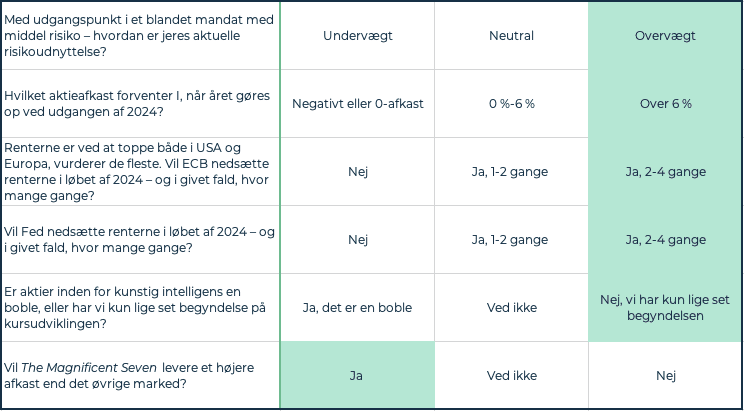

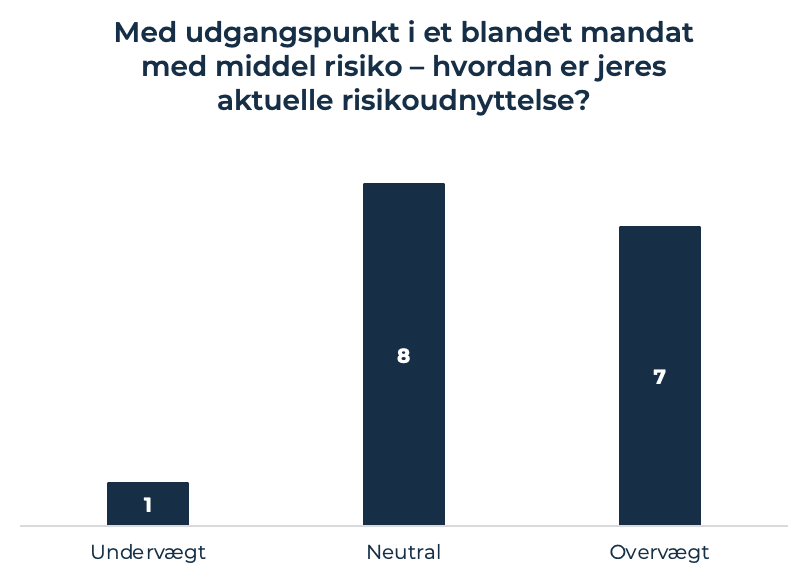

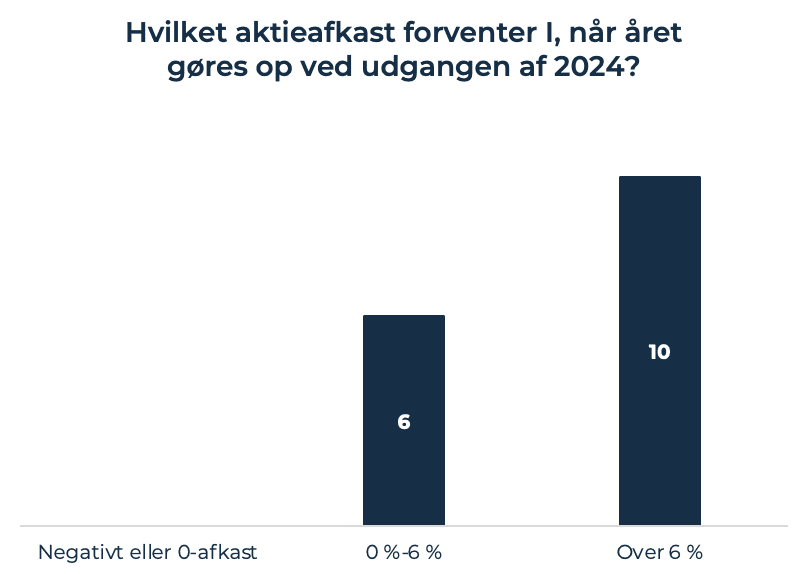

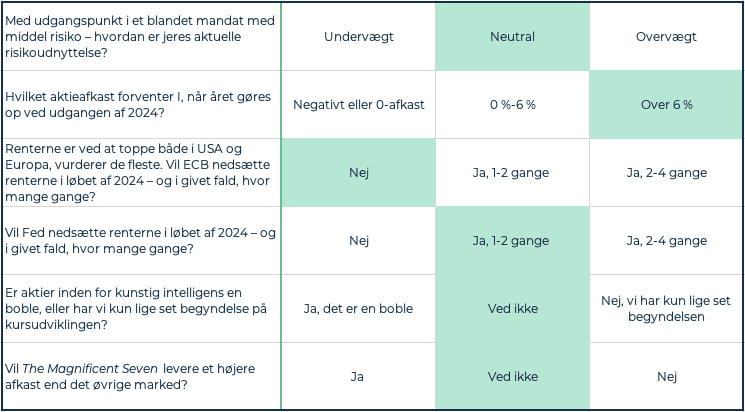

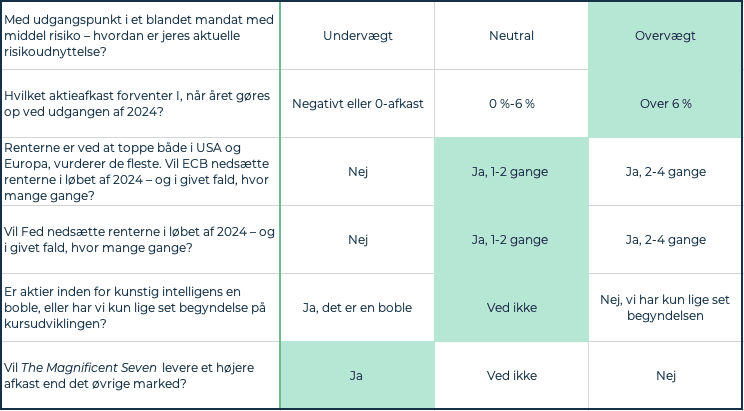

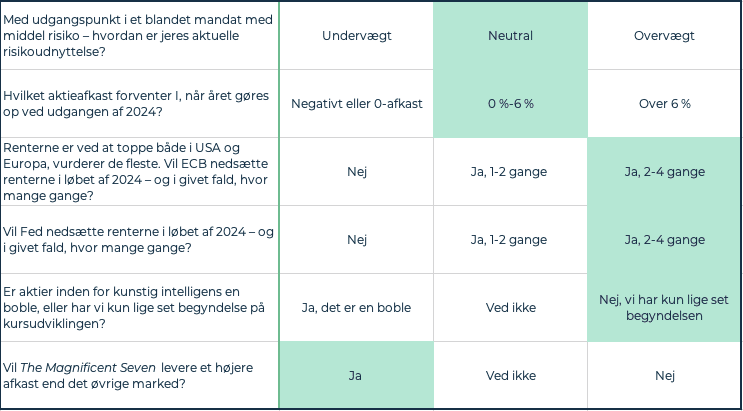

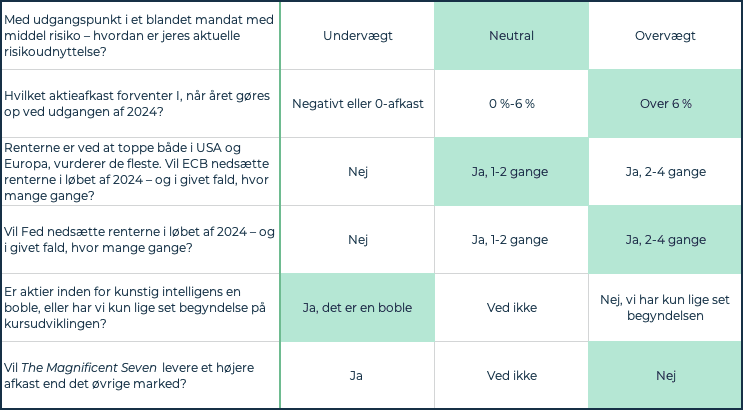

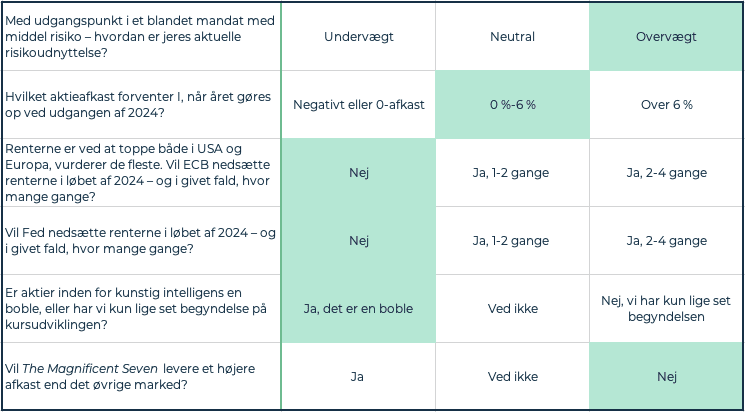

Hvordan kommer investeringsmarkedet til at se ud i 2024? Vi har spurgt 16 formueforvaltere om deres forventninger til 2024, og det er der kommet nogle spændende betragtninger ud af. Blandt andet tegner der sig et billede af en overordnet tro på rentenedsættelser i det kommende år og en blød landing af økonomien.

Før vi kigger ind i krystalkuglen, kaster vi dog et blik på året, der er gået.

Hvordan er 2023 gået?

Ved indgangen til 2023 var forventningerne til værdipapirmarkederne beskedne. Året før havde givet store tab både på aktier og – mere usædvanligt – også på obligationer. Centralbankerne var overalt i verden godt i gang med at hæve renterne for at bekæmpe inflationen. I Europa forberedte man sig på en vinter med høje energipriser og lav økonomisk vækst pga. krigen i ukraine.

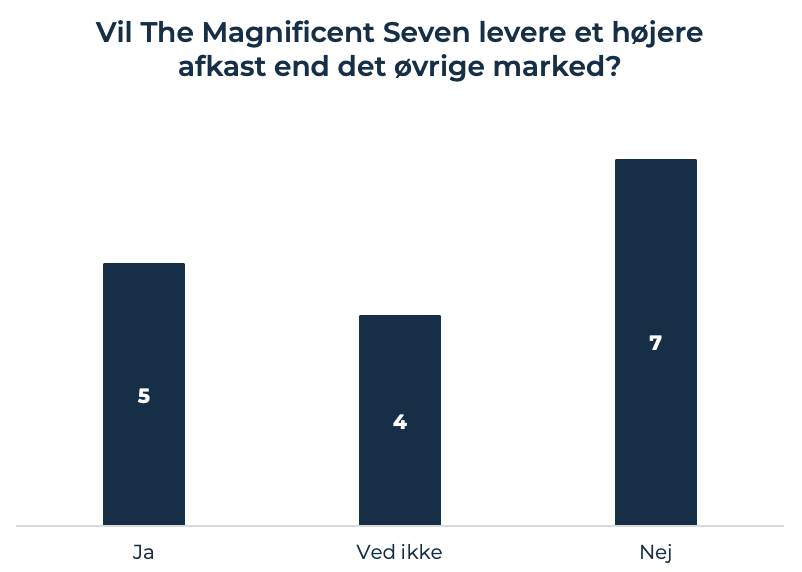

Her i december 2023 har de fleste aktie- og obligationsmarkeder modsat forventningerne for ét år siden givet pæne afkast. Amerikanske teknologiaktier har givet de højeste afkast. Aktiemarkederne har imidlertid i 2023 været præget af afkast trukket af meget få selskaber. I USA er det de såkaldte Magnificent Seven, som står for det flotte afkast på S&P 500. Situationen har lighedspunkter med sen-90’erne inden tech-boblen sprang og også med 1970’ernes Nifty-Fifty-boble.

Faldende inflation i både USA og Europa får nu markederne til at forvente rentesænkninger allerede i første halvdel af 2024. Det er naturligvis et åbent spørgsmål, om centralbankerne vil levere rentesænkningerne så hurtigt, som markedet forventer det. Rentesænkninger har historisk set betydet bedre tider for obligationer, mens billedet er mere blandet for aktier.

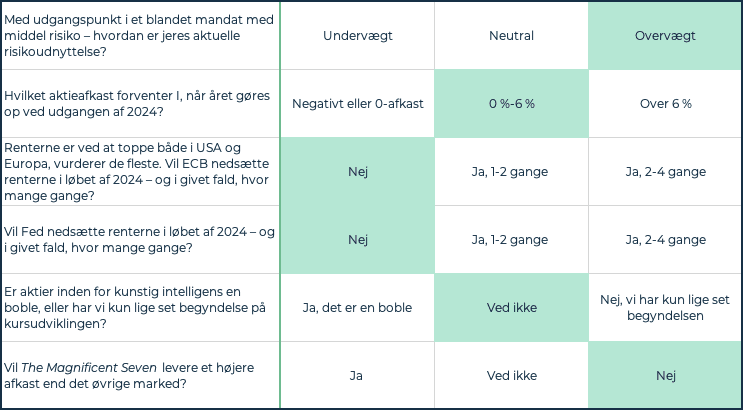

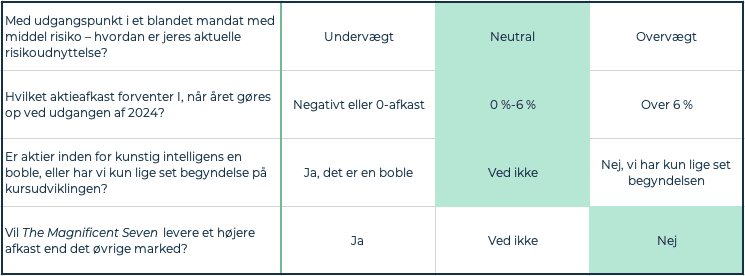

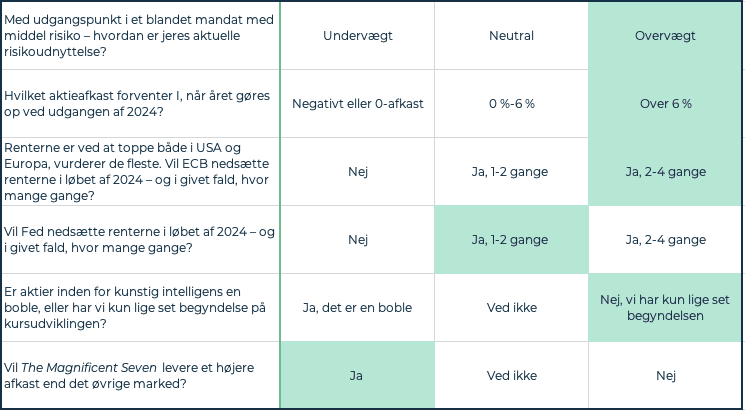

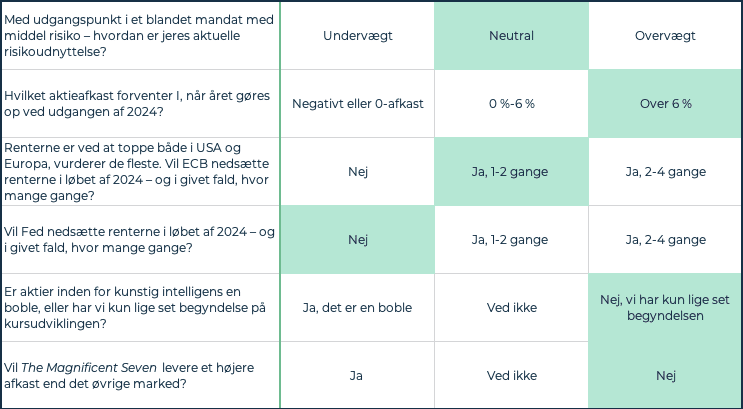

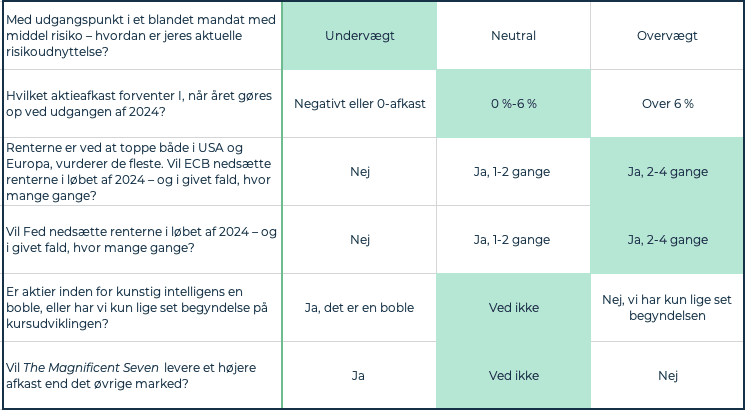

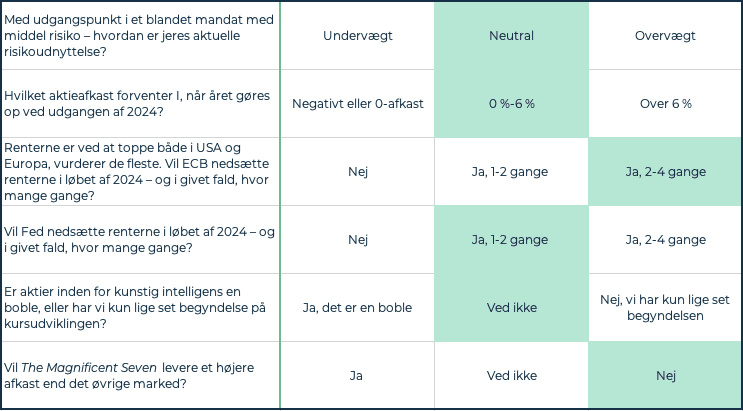

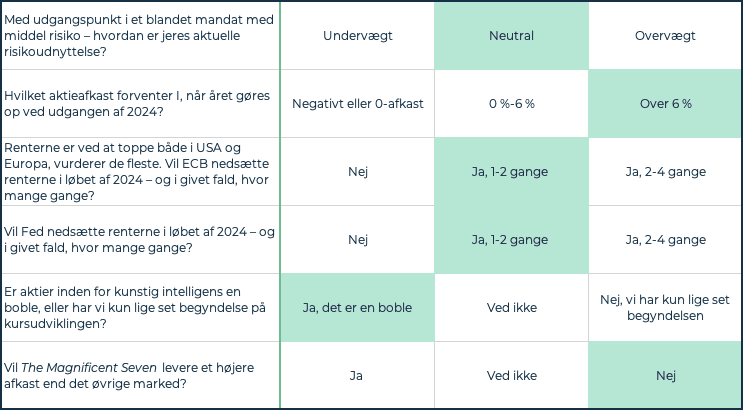

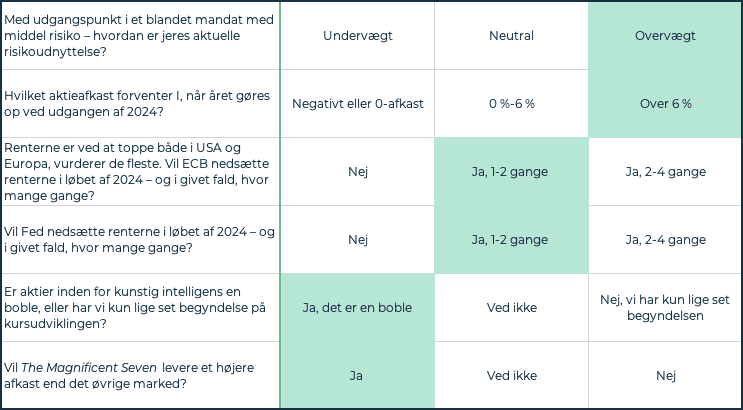

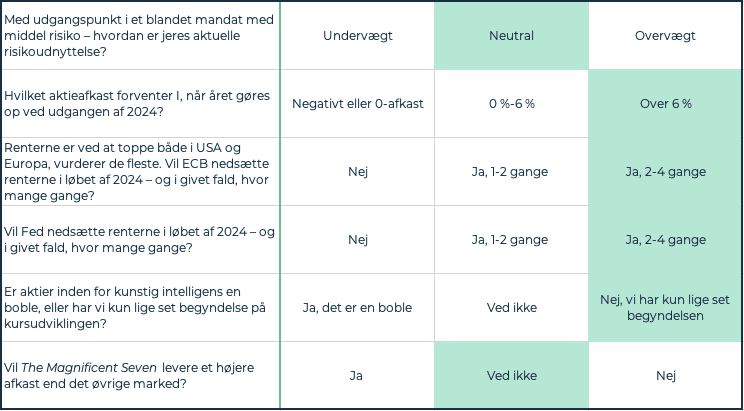

Sådan svarer forvalterne på spørgsmål om markedet

Forventninger til 2024 – formueforvalternes kommentarer

- Artha

- SEB

- Othania

- Symmetry

- Julius Bär

- Maj Invest

- Sydbank

- Petersen & Partners

- MW Compounders

- Storebrand

- Quintet

- Nordic Compound Invest

- Curo Capital

- UBS

- Gudme Raaschou

- SRV Capital

TAGER VI ET SMUGKIG IND I 2024, VIL MAN FORMENTLIG SE, AT OBLIGATIONERNE FOR ALVOR VISER DERES VÆRD

Da vi skrev disse linjer for et år siden, var det efter et rædsomt 2022. Vi forudså, at 2023 ikke ville blive lige så slemt, men heller ikke upåvirket af uroen fra 2022. Det holdt stik.

Tager vi et smugkig ind i 2024, vil man formentlig se, at obligationerne for alvor viser deres værd. De tilfører porteføljen en høj rente og en god stabilitet og udgør et solidt fundament for en veldiversificeret portefølje sammen med aktier. Det er renterne, der styrer og er afgørende for udviklingen i mange aktivklasser, og der er flere scenarier for, hvordan økonomien, og dermed renterne, udvikler sig i 2024.

Hvis renterne forbliver høje som nu, vil det formentlig være en konsekvens af, at vi ikke får en recession, at den geopolitiske uro forbliver isoleret, og at inflationen er nogenlunde under kontrol.

Medmindre vi får nye rentestigninger, kan det betyde, at markedet vænner sig til det nye rentemiljø. Aktier med høj rentefølsomhed kan fortsat være udfordret, men efter et par hårde år for aktier (minus amerikanske teknologiaktier) kan en rentepause betyde, at markedet bliver mere positivt stemt. Hvis inflationen fortsat kontrolleres og helst formindskes, vil det være positivt.

Får vi derimod en recession, eller begynder konflikterne at sprede sig, kan vi måske ane de første rentesænkninger i 2024, og så kan det blive et anderledes år. Så vil obligationskurserne stige, hvis renten falder.

Ender vi med en voldsom recession, der rammer virksomhedernes salg og indtjening hårdt, vil den økonomiske nedtur ramme aktiemarkedet.

En anden lidt overset risiko er Kina, hvis økonomi er i store problemer. Indtil videre er problemerne isoleret til Kina, og hvis det forbliver sådan, udgør det ikke noget problem, men ligesom med den geopolitiske uro kan det ramme både USA og Europa, hvis problemerne spreder sig.

Uanset hvilket scenarie, der udspiller sig, er det Arthas opfattelse, at det er vigtigt med en veldiversificeret portefølje bestående af både aktier og obligationer, hvis man vil bevare og øge sin formue. Selv om globale aktier har gjort det godt i år, er det for risikofyldt at ligge med 100 pct. af sine investeringer her. Parallelt med rentestigningerne er risikopræmien i aktier blevet meget mindre.

Set herfra er det især obligationer – både realkredit og virksomheder – som aktivklasse, der er interessant. Det samme gør sig gældende for danske aktier, der har fået en hård medfart. Det er de to aktivklasser, vi forventer os mest af i 2024, mens vi har undervægt i globale aktier.

VI FORVENTER EN ”BLØD LANDING” FOR ØKONOMIEN, FORSTÅET SOM EN MINDRE TILBAGEGANG, MEN IKKE NOGEN DYB KRISE

På vej ud af 2023 er der masser af allerede kendte modvinde til global økonomi. Europa er udfordret af manglende eksport til Kina, krig(e) og offentlige budgetrestriktioner. Kina er tynget af en tung arv fra et overophedet boligmarked, eftervirkninger af pandemien og ikke mindst de omfattende restriktioner, som USA og Europa pålægger kinesiske virksomheder. Væksten i global økonomi har derfor i særdeleshed været overladt til USA og den amerikanske forbruger. Her har de enorme støtteprogrammer under pandemien bidraget til at kunne opretholde forbruget, trods stigende forbrugerpriser, men de midler er efterhånden tæt på at være opbrugte. Det sker på et tidspunkt, hvor kreditvilkår er forværret og renteomkostninger er steget betydeligt. Desuden er amerikanerne begyndt at se mere skeptisk på jobmulighederne. En eventuel nedgang i beskæftigelsen forventes derfor hurtigt at slå igennem på resten af økonomien. Også udenfor USA.

Økonomiske prognoser er forbundet med usikkerhed, og vores er ingen undtagelse. Vi forventer en ”blød landing” for økonomien, forstået som en mindre tilbagegang, men ikke nogen dyb krise. Dog er usikkerheden omkring størrelsen af vækstafmatningen i 2024 betydelig. Høje renter tynger i gældsatte økonomier uden udsigt til snarlige rentenedsættelser. Samtidig er arbejdsløsheden så lav, at den ikke rigtig kan falde yderligere og give medvind til økonomien. På den positive front synes tilbagegangen i fremstillingssektoren at være ved vejs ende efter, at lagrene i løbet af 2023 har nået et ”normalt” niveau. Inflationen er på vej mod normalisering, og vi fornemmer mildere vinde over Kina i 2024.

Globale investorer ligger generelt med en lavere aktieandel end den langsigtede ønskede eksponering, og stabilitet i renterne vil – sammen med de positive faktorer ovenfor – efter vores overbevisning trække investorerne tilbage til aktiemarkederne. Ved udgangen af 2023 ligger vores porteføljer derfor med en forsigtig overvægt i risikoudnyttelsen. De 6-8 % vi regner med at få i afkast på aktier er højere end de 3-5 % vi regner med at få fra obligationer. Men forventet merafkastet ved at være investeret i aktier er mindre, end vi har været vant til i mange år, og vi holder derfor et vågent øje med ændringer i den økonomiske udvikling. For i økonomiske termer ligner en ”hård landing” en ”blød landing” til at begynde med, og risikobilledet skal ikke ændre sig meget før vi hellere vil have obligationer end aktier i en periode.

VI MENER, AT BALANCEREDE PORTEFØLJER SKAL BESTÅ AF ANDET END AKTIER OG OBLIGATIONER

Hvis man ser på afkastet for S&P500 eller MSCI World-indekset, kan man få indtrykket af, at 2023 har været et fantastisk investeringsår på de finansielle markeder. Men sandheden er, at afkastet i 2023 var drevet af relativt få selskaber.

Det betyder også, at koncentrationsrisikoen i S&P500 er steget til 30 % efter at have ligget under 20 % i mere end et årti.

Denne situation minder om udviklingen omkring årtusindskiftet, hvor de 10 største aktier fyldte mere end 25 % af indekset. I de efterfølgende 23 år leverede disse 10 selskaber et årligt afkast på 3,2 % vs. 6,5 % for S&P 500-indekset. Og her er der bl.a. tale om selskaber som Microsoft, Exxon, Intel, IBM, Oracle og Cisco.

Så selvom 2023 ikke har været gavnligt for investorer, der har spredt sin aktierisiko – minder vi fortsat om, at risikospredning også er vigtigt inden for aktiemandater.

Vi mener også, at balancerede porteføljer skal bestå af andet end aktier og obligationer, da højere inflationsniveauer historisk har gjort dem mere korrelerede, hvilket mange investorer kan genkende fra 2022. Derfor skal den balancerede portefølje skal være spredt på flere likvide strategier og aktivklasser.

Vi er fortsat positive på aktier (husk spredningen) og på samme måde mener vi, at ”lav-risiko” delen af porteføljen (det man normalt vil investere i obligationer) i højere grad skal investeres i en kombination af forskellige obligationstyper, herunder inflationssikrede obligationer, samt likvide alternativer.

Herunder bør en bred råvare eksponering samt eksponering til ædelmetaller indgå. Begge aktivklasser leverede attraktive afkast i 70’erne, og vi forventer, at de vil gøre det samme, hvis dette scenarie gentager sig.

Ligeledes bør man tilføje trend-following strategier til sin portefølje både for afkastet og ikke mindst for risikospredningen i porteføljen. Aktivklassen har historisk meget lav korrelation med aktier og obligationer. Husk på, at trend-following var en af de meget få aktivklasser, der leverede meget positive afkast i 2022.

Vi kan konstatere, at alle de likvide alternativer er nogle aktivklasser, som danske investorer har ingen eller meget lav eksponering imod.

Det er synd, da det faktisk er aktivklasser, der historisk set hjælper en klassisk aktie- og obligationsportefølje med at sprede risikoen, sænke udsvingene undervejs og øge afkastet over tid. Eksponeringen til disse aktivklasser gør, at en balanceret portefølje kan klare sig godt under andre økonomiske scenarier end dem, vi har været vant til de sidste 40 år.

Den store håndbog om evaluering af din kapitalforvaltning

Lær hvordan du evaluerer omkostninger og afkast, og hvordan du får mest muligt ud af møderne med dine kapitalforvaltere.

FLERE MARKEDSDELTAGERE VIL I 2024 FÅ ØJNENE OP FOR MULIGHEDERNE, DER FINDES I SMALL-CAP MARKEDET

Vi prøver som forvaltere ikke at forudsige markedet og har derfor ikke nogen eksplicit holdning til, hvor renten eller markedet skal hen. Det vi dog kan se i vores research er, at der efter flere års dødvande findes et stort antal meget attraktive investeringsmuligheder i small- og midcap aktier. Når vi ser på de aktier, vi kan købe, finder vi aktier som vokser 2-3 gange så hurtigt som “Magnificant-7”, men som alligevel kun handler til 1/3 eller mindre målt på værdiansættelsen.

Vi er derfor af den klare holdning at flere markedsdeltagere i 2024 vil få øjnene op for mulighederne der findes i small-cap markedet, hvilket bør betyde at small-cap nu træder ind i en fase hvor det outperformer largecap igennem en årrække.

SAMLET SET BURDE STARTEN PÅ EN NY CYKLUS I 2024 ÅBNE MANGE MULIGHEDER OG, EFTER EN MULIGVIS UJÆVN START, BELØNNE DEM, DER ER KLAR TIL AT TAGE RISICI

Byrden fra tidligere pengepolitiske stramninger vil holde væksten under pres globalt i starten af 2024. Inflationen bør dog blive ved med at falde tæt på centralbankernes komfortzone. Dette burde åbne op for, at centralbankerne kan sænke renten.

Med hensyn til timing vil dette højst sandsynligt ske engang i Q2 og Q3. Finansmarkederne vil sædvanligvis begynde at prissætterentenedsættelserne seks til ni måneder i forvejen. Men afhængigt af om de finansielle markeder har ret med hensyn til timingen og mængden af rentenedsættelser og afhængigt af landingsscenariet (hård, blød eller ingen landing), kan end-of-cycle-miljøet stadig skabe nogle rystelser i de første par måneder af året.

Derefter bør der indtræde en vis stabilisering af risikoaktiverne, efterhånden som den økonomiske usikkerhed og renteusikkerhed aftager.

På denne baggrund kan obligationer med høj kreditkvalitet på udviklede markeder være det bedste valg, samt kvalitets-/vækstselskaber inden for aktier. Sektormæssigt betyder dette en overvægt på informationsteknologi, kommunikation og sundhedspleje. Vores præference er amerikanske aktier, men ser købsmuligheder i europæiske forsyningsselskaber og har opgraderet Japan.

På valutaområdet ser vi en potentiel mild svækkelse af USD, mens JPY bør styrkes på en kontrolleret måde.

Samlet set burde starten på en ny cyklus i 2024 åbne mange muligheder og, efter en muligvis ujævn start, belønne dem, der er klar til at tage risici – og især dem, der valgte at blive investeret helt fra starten.

MED UDGANGSPUNKT I FALDENDE INFLATION GLOBALT, FORVENTER VI TILFREDSSTILLENDE AFKAST PÅ BÅDE AKTIER OG OBLIGATIONER I DE KOMMENDE 1-2 ÅR

I Maj Invest investeringskomité ændrede vi i august strategisk allokeringsanbefaling fra overvægt i aktier/risikoaktiver og undervægt i obligationer/kontanter til neutralvægt mellem aktier og obligationer. Årsagen hertil var at afkast/risikoforholdet mellem aktier og obligationer aktuelt er balanceret fornuftigt efter en periode med pæne stigninger på globale aktier siden oktober 2022.

Dette er stadig tilfældet og med udgangspunkt i faldende inflation globalt, forventer vi tilfredsstillende afkast på både aktier og obligationer i de kommende 1-2 år på niveau med langsigtede ”normalafkast” (aktier ~ + 7-8% p.a., obligationer + 4-5% p.a.).

Vi ser fortsat positivt på udviklingen i global økonomi, herunder pæn vækst i USA drevet af forbrugsvækst understøttet af reallønsfremgang samt bedring i industrikonjunkturerne i løbet af 2024.

Geopolitiske spændinger mellem USA og Kina udgør den største risiko for finansmarkederne i 2024 sammen med den massive gældsopbygning og ejendomsboble i Kina.

VORES HOVEDSCENARIE FOR 2024 ER, AT CENTRALBANKERNE FÅR HELD TIL AT LANDE ØKONOMIEN BLØDT

De finansielle markeder har i 2023 fået medvind fra et aftagende inflationspres og forventningen om en blød landing. Vores hovedscenarie for 2024 er, at centralbankerne får held til at lande økonomien blødt. Centralbankerne vil få hjælp fra en relativt lempelig finanspolitik i både USA og eurozonen samt fremgang i købekraften. Lønpresset forventes at forblive højt – særligt i eurozonen. Det vil bidrage til at suge indtjeningskraft ud af virksomhederne.

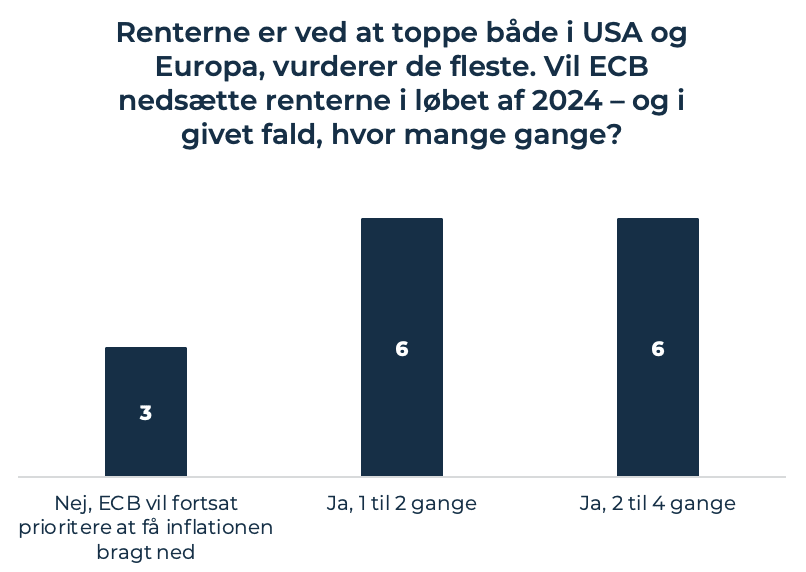

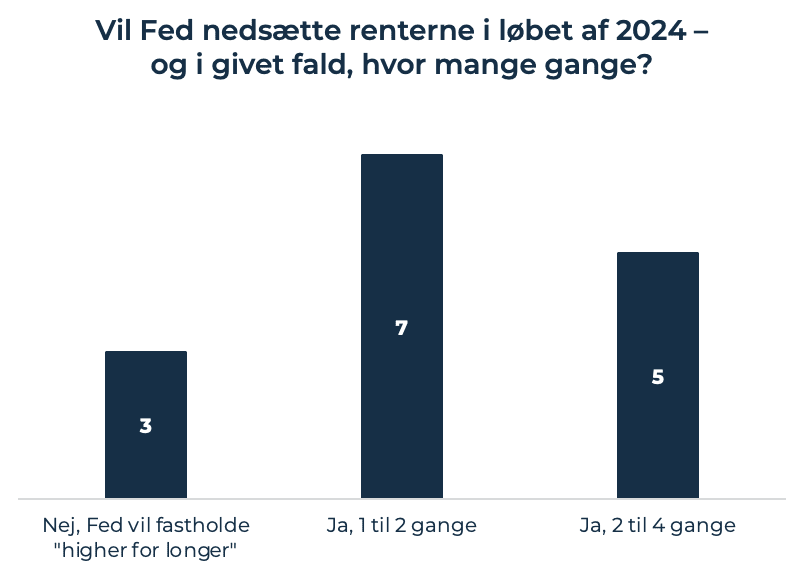

Vi forventer, at Den Europæiske Centralbank (ECB) og Den Amerikanske Forbundsbank (Fed) sænker renten et sted mellem 0,75 og 1 procentpoint for at kalibrere pengepolitikken til en lavere inflation og økonomisk aktivitet. Selv om finanspolitikken er lempelig, vil forsinkede effekter fra de pengepolitiske stramninger veje tungere på økonomien. For hver dag der går, bliver renteforhøjelserne masseret mere ind i økonomien.

I 2024 bliver udviklingen på arbejdsmarkedet meget afgørende for afkastene. Vi ser klare tendenser til, at temperaturen på arbejdsmarkedet daler. Der bliver arbejdet færre timer, og de amerikanske virksomheder er i gang med at tynde ud i brugen af vikarer. Det er formentlig en forløber for egentlige afskedigelser. Vores forventning er dog en gradvis opbremsning på arbejdsmarkedet og dermed den bløde landing. En opbremsning på arbejdsmarked kan medvirke til at sikre pæne afkast på obligationer.

Den bløde landing kan også løfte aktiemarkedet en smule, men prisfastsættelsen taler for et afdæmpet afkast. Aktiemarkedet er dyrere end historisk, og indtjeningsforventningerne er i vores optik for høje, og derfor ser vi bedre afkastmuligheder på obligationsmarkedet. Moderate rentenedsættelser fra centralbankerne kan dog betyde, at investorerne i perioder vil være villige til at betale for en lidt højere prisfastsættelse på aktiemarkedet end historisk. Samtidig tror vi, at Fed omkring sommeren 2024 stopper med at skrumpe obligationsbeholdningen. Det kan øge investorernes risikoappetit.

Vi forventer også, at 2024 kommer til at byde på et vagtskifte i Det Hvide Hus, da vi tror, at Donald Trump bliver USA’s næste præsident. Det kommer dog næppe til at sende chokbølger gennem finansmarkederne som i 2020, og investorerne kan meget indstille sigtekornet på skattelettelser.

I forhold til dollaren forventer vi en moderat styrkelse til lidt over 7,00 overfor danske kroner i 2024. En global vækstafmatning kan få investorerne til at søge mod mere sikre havne såsom dollaren.

Få vores nyhedsbrev og 5 råd til at optimere formuen

OBLIGATIONER VIL GØRE COMEBACK I 2024

Efter tre år med stigende renter, er der kommet langt bedre værdi i obligationer, og det er positivt for de langsigtede afkastudsigter for en klassisk 60/40 portefølje. Den amerikanske centralbank (Fed) har set fremskridt i kampen mod inflation og er sandsynligvis færdig med at hæve renterne. Balancerne i husholdninger og banker er langt mere robuste end før finanskrisen, og det holder hånden under forbrug og investeringer. Kina stimulerer den økonomiske aktivitet, om end den positive effekt på væksten er behersket pga. et ejendomsmarked i ubalance og faldende udenlandske investeringer.

Modvinden til afkastene i 2024 vil bl.a. komme fra det amerikanske arbejdsmarked, der stadig er for varmt og vil gøre det vanskeligt at bringe inflationen det sidste stykke ned fra 4% til 2%. Og en afkøling af arbejdsmarkedet har det traditionelt med at trække amerikansk økonomi i recession. Fed sælger ud af sin store beholdning af obligationer, og det lægger – sammen med det massive underskud på statsbudgettet – et opadgående pres på de lange renter. De højere renter betyder, at obligationer udgør en seriøs konkurrent til aktier, især i USA.

Endelig er forventningerne markant højere nu end for et år siden: Investorerne forventer nu en blød landing mod en hård landing for et år siden: Det er lettere at overgå lave forventninger end høje. Det amerikanske præsidentvalg lægger traditionelt en dæmper på aktierne i valgåret – navnlig i årets første halvdel. I samme retning vil en stigende frygt for en recession trække.

Samlet set hælder vi derfor til aktieafkast i USA, som i 2024 vil ligge under gennemsnittet efter et stærkt 2023.

Magnificent Seven er meget højt prissat efter stærk performance i 2023, og det medvirker, at value-aktier igen ser meget billige ud i forhold til vækstaktier. På den anden side af en opbremsning i væksten – formentlig engang i 2. halvår – venter vi, at value-aktier outperformer vækstaktier, og at small cap aktier vil klare sig bedre end large cap. Det samme mønster vil gøre sig gældende for europæiske aktier i forhold til amerikanske. Vi tror, at den aktuelt historisk høje forskel i både vækst og P/E niveauer mellem USA og Europa vil indsnævres næste år, og at inflationen vil komme hurtigere ned i Europa.

To risikoscenarier for 2024:

I det negative risikoscenarium kommer den underliggende inflation for langsomt ned, og Fed fastholder en stram pengepolitik. Det høje budgetunderskud i USA holder sammen med Feds salg af obligationer de lange renter oppe. Det vil lægge en dæmper på afkast både på aktier og obligationer.

Det positive risikoscenarium vil være, at en blød landing i amerikansk økonomi tillader både renter at falde og indtjeningen at stige i virksomhederne. I det scenarium vil aktier give højere afkast end obligationer, men begge aktivklasser vil bidrage positivt.

AKTIER VIL FREMSTÅ MERE ATTRAKTIVE SAMMENHOLDT MED ANDRE AKTIVKLASSER

Vi ser positivt på udsigterne for aktiemarkedet i 2024. Inflationen er kommet godt ned i både USA og Europa, hvilket giver basis for, at centralbankerne kan begynde at sænke renterne i begge regioner.

Økonomierne i både Europa og USA har indtil videre klaret sig pænt igennem en periode med højere renter, og vores hovedscenario er derfor en blød landing.

Faldende renter vil både øge værdien af aktierne pga. diskonteringseffekten og samtidig vil aktier fremstå mere attraktive sammenholdt med andre aktivklasser.

Samlet set ser vi positivt på 2024 og makroudsigterne.

2024 BEGYNDER SOM 2023 OGSÅ SENT I KONJUNKTURCYKLEN

I 2023 har den globale økonomi, og i særdeleshed den amerikanske, vist en overraskende vedholdenhed og styrke. Forbrugerne har støttet sig til opsparingerne opbygget under pandemien, og virksomhederne har nydt godt af den funding de optog i lavrentemiljøet.

Et af de store usikkerhedsmomenter har været transmissionen af den kontraktive pengepolitik over i realøkonomien. Den relativt begrænsede umiddelbare effekt af rentehævningerne peger på lav rentefølsomhed. I USA ser vi dette i to nøgleområder: For det første boligmarkedet, hvor renten på nye fastforrentede boliglån er rekordhøj, og hvor hovedparten af boligejerne har lange fastforrentede “lavrente”-lån. Rentehævningerne har medført en lav omsætning i boligmarkedet, men ikke nogen umiddelbar ændring i boligejernes forbrug. For det andet bæres amerikansk økonomi af en gruppe teknologiselskaber, hvis drifts- og balancestrukturer adskiller sig betydeligt fra, hvad man tidligere har set.

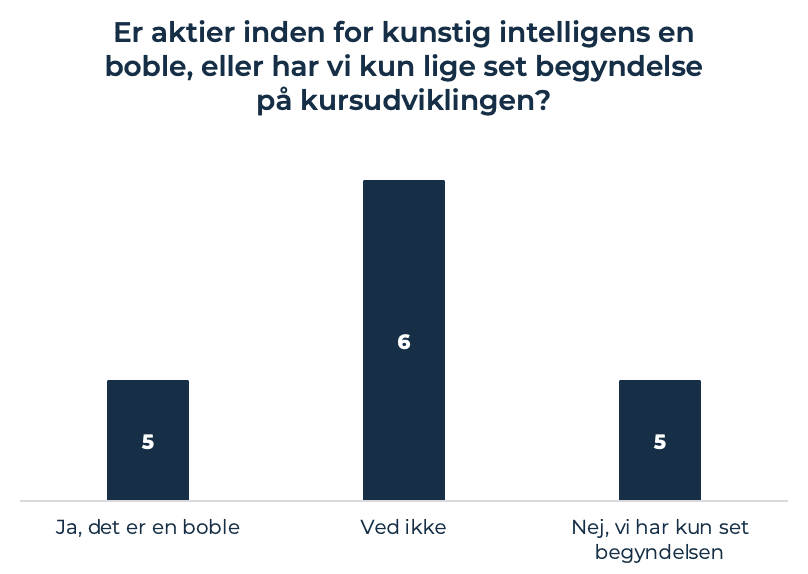

I disse år realiserer verden en stor produktivitetsgevinst ved, at startups og særligt IT-startups nemt og på en kapitaleffektiv måde kan teste idéer og produkter via skybaserede løsninger. AI bringer uden tvivl store effektiviseringer og ændringer med sig, men derudover også meget potentiale og en enormt stor hype. Det er efter vores overbevisning vanskeligt at skelne mellem hypen og vækstpotentialet.

Inflationen er på retur, hvilket giver centralbankerne fornyet fleksibilitet. Vi forventer, at de vil bruge denne fleksibilitet, hvis økonomien viser tegn på tilbagegang, eller hvis recessionen opstår. Vi holder, som mange andre, særligt øje med arbejdsledigheden, da vi mener, at den høje jobsikkerhed er hovedårsagen til økonomiens robusthed. Stigende priser og højere renter har fået forbrugerne til at reallokere, men uden stor reduktion i det aggregerede forbrug. Jobusikkerhed kan ændre på dette.

Vi afviser ikke, at centralbankerne kan anvende den nyvundne fleksibilitet forebyggende gennem ‘insurance cuts’ for at forsøge at foretage en ‘soft landing’, men ser det ikke som vores base case. Med en soft landing vil konjunkturcyklen forlænges, og økonomien vil stadig befinde sig sencyklisk.

PÅ AKTIEMARKEDET FORVENTER VI ET MERE MODERATE AFKAST I FORHOLD TIL I 2023

Efter et 2023 hvor væksten, specielt i USA, har vist sig at være overraskende robust, ser vi ind i et 2024, hvor vi forventer, at de højere renter vil begynde at få en indvirkning på real-økonomien og lægge en dæmper på væksten. I både USA og i Eurozonen ser vi en øget sandsynlighed for recession som følge af de højere låneomkostninger samt den strammere kreditgivning. Vi forventer dog ikke en global recession, men den lavere økonomiske aktivitet og en fortsat faldende inflation vil få centralbankerne til at sænke deres styringsrenter.

På aktiemarkedet forventer vi et mere moderate afkast i forhold til i 2023, og forventer generelt at afkastet vil være mere bredt funderet på flere aktier end tilfældet har været i 2023. Vi ser dog fortsat gode muligheder for, at ”the Magnificent Seven” vil outperforme, da de er mere isoleret fra en nedgang i den økonomisk vækst, og samtidig vil de nyde godt af faldende renter samt stigende profitabilitet.

På baggrund af vores forventning til 2024 har vi en neutral allokering til aktier, hvor vi foretrækker stabile aktier samt udvalgte aktier inden for sundhed og teknologi. Inden for obligationer har vi drejet porteføljerne i en mere defensiv retning med en overvægt til statsobligationer, som nu giver en fornuftig rente og vil nyde godt af aftagende vækst og lavere centralbank renter. På den anden side har vi drejet porteføljerne væk fra obligationer med lav kreditkvalitet (high yield obligationer), da det er vores vurdering, at investorerne ikke bliver kompenseret i kreditspændet for en nedgang i den økonomiske vækst og en øget misligholdelse af lån.

AKTIEMARKEDET ER ALTID SVÆRT

Det er en præmis man som investor må acceptere, og vi har ingen forventning om, at 2024 skal være anderledes.

Kunstig intelligens vil påvirke selskabers konkurrenceevne fremadrettet, særligt i nogle brancher. Håbet om, at det fremadrettet ligeledes vil materialisere sig i markant øget indtjening for AI-sektoren som helhed, har medført store kursstigninger til selskaber inden for AI.

Historikken viser dog tydeligt, at selvom en megatrend udspiller sig, så er det ikke ensbetydende med, at investorer der tidligt i megatrenden har investeret ind i selskaber i sektoren, ender med et attraktivt langsigtet aktieafkast. Tværtimod – der vil være enkelte vindere, men rigtig mange tabere. Af den grund har vi angivet, at aktier inden for kunstig intelligens er en boble.

Vi noterer os den stigende geopolitiske uro og anerkender, at det kan have en påvirkning på selskabernes performance. I den forbindelse er det dog centralt at huske på, at der alene siden anden verdenskrig har været mange geopolitiske konflikter, men aktiemarkedet har vist sig at være modstandsdygtig.

Usikkerhed og lavere selskabsindtjening forårsaget af eksterne forhold af kortvarig midlertidig karakter, er ikke godt for det kortsigtede afkast, men er et attraktivt entry niveau der øger sandsynlighed for et højt afkast i de kommende perioder. Forudsætningen for at kunne komme til en pålidelig konklusion om hvorvidt den lavere indtjening reelt er forårsaget af eksterne forhold, og at disse er af kortvarig midlertidig karakter, fordrer at man virkelig forstår selskaberne og kvaliteten i ledelsen.

Derfor mener vi, at det særligt er i perioder med øget geopolitisk og økonomisk usikkerhed, at reelt aktiv forvaltning er relevant.

2024 BLIVER OVERORDNET SET ET ÅR MED FORTSAT FOKUS PÅ BALANCEN MELLEM ØKONOMISK AFMATNING OG INFLATIONSBEKÆMPELSE

Kalibreringen af det globale renteniveau gennem 2022 og 2023 har haft markant effekt på mange aktivklasser. Vi vurderer ikke, at ejendomsmarkedet har tilpasset sig tilstrækkeligt, men vi ser mange andre områder, der kan give særdeles attraktive afkast i 2024.

På aktiemarkederne er små- og mellemstore virksomheder, især inden for Cleantech blevet særdeles billige og har udsigt til en renæssance i 2024. En betydelig del af virksomhederne har leveret solid vækst i omsætning og indtjening, men er ikke blevet belønnet for den gode udvikling.

Klimarelateret infrastruktur nyder godt af en kombination af enorm efterspørgsel efter kapital til den grønne omstilling og begrænset kapital. Det skaber en unik periode, hvor investeringsprojekter med lav risiko kan generere 15-20% i afkast inden for en række delområder lige fra renovering af vindmøller til opbygning af batterikapacitet i forbindelse med solparker og til genanvendelse af affald.

Udviklingen i Ørsted samt de højere renter har skabt en vis skepsis blandt investorer. Det interessante er, at de investeringer, der foretages i den kommende tid, naturligvis tager udgangspunkt i de nu kendte risici, og at forrentningen skal være betydelig højere end i perioden med uendelig likviditet og ekstremt lave renter.

Venturekapital og Private Equity har mulighed for at erhverve virksomheder til attraktive priser. Der er efterhånden skabt en ny balance mellem købere og sælgere på væsentligt lavere prisniveauer, som kommer ny kapital til gode. Vi ser solide afkastmuligheder ved fortsat allokering til det voksende antal virksomheder, som ikke er børsnoterede.

Gennem de sidste par år har diversifikation til aktivklasser uden relation til rente- og aktiemarkeder været en bidragsyder til afkastene. Vi ser fortsat et gunstigt forhold mellem afkast og risiko i Microfinance og reassurance som et par nicheorienterede investeringsmuligheder.

2024 bliver overordnet set et år med fortsat fokus på balancen mellem økonomisk afmatning og inflationsbekæmpelse. Svag global vækst med inflation højere end det langsigtede mål for centralbankerne vil give stabile renter uden de forventede rentenedsættelser.

Rentemarkederne vil give lave afkast, men dog tilbyde diversifikation. De globale aktiemarkeder vil være udfordrede – især de globale IT-relaterede virksomheder, som i 2023 blev “priced for perfection”. Både det samlede aktiemarked og rentemarkederne forventes at komme i land med svagt positive afkast.

Jens Honoré, CIO

VI FORVENTER, AT BÅDE AKTIER OG OBLIGATIONER LEVERER POSITIVE AFKAST I 2024

Year ahead

Vi er på vej ind i “en ny verden”, hvor investorer skal navigere i økonomisk usikkerhed, geopolitisk ustabilitet og konsekvenser af gennemgribende teknologiske ændringer. På den baggrund giver kvalitetsobligationer attraktive rente/udbytte og mulighed for kapitalgevinster, når væksten og renterne falder i 2024. Kvalitetsaktier, herunder inden for teknologi, er bedst placeret til at holde stigende indtjening gennem en økonomisk afmatning.

Scenarier for det kommende år

Hovedscenarie: Blød landing, sandsynlighed 60 %.

Vi forventer, at både aktier og obligationer leverer positive afkast i 2024. Faldende økonomisk vækst i USA, faldende inflation og lavere renteforventninger bør gennemsnitligt give lavere renter, understøtte obligationer og værdiansættelser af egenkapitalen, mens fraværet af en alvorlig amerikansk recession bør muliggøre virksomheder til fortsat at øge indtjeningen.

Vi forventer, at vi i det kommende årti vil se en bølge af forstyrrelser/muligheder, der breder sig på tværs af brancher fra teknologi til energi til sundhedspleje.

CENTRALBANKERNE SÆNKER SANDSYNLIGVIS RENTERNE I 2024, DA INFLATIONEN ER PÅ VEJ NED OG MOMENTUM I VÆKSTEN ER AFTAGENDE. BLANDT RISICIENE ER, AT PENGEPOLITIKKEN ER FOR STRAM I FOR LANG TID

Inflationen falder og centralbankerne sænker måske i 2024

Privatforbruget har været holdt i gang af en høj opsparing, men effekterne af de høje renter begynder nu for alvor at mærkes i økonomien. Falder inflationen som ventet mod centralbankernes målsætning, er der åbnet op for, at centralbankerne kan begynde at sænke renterne. Hvornår det sker, er der dog ikke enighed om blandt investorerne. Centralbankerne siger forsigtigt, at tidspunkt for den første rentenedsættelse er ”dataafhængig”. De afventer, hvor meget væksten falder, og om faldet i inflationen kun er midlertidig.

Centralbankerne er dog pragmatiske, så svækkes arbejdsmarkedet, vil der komme forventninger om, at renterne sættes ned, hvis inflationen vel at mærke er på vej mod de 2 pct. Omvendt, vil øget inflation øge risikoen for en løn-pris-spiral, hvilket vil forlænge perioden med høje renter.

Obligationer er attraktive

De korte obligationsrenter er nu på et relativt attraktivt niveau, inflationsforventningerne taget i betragtning. Den inverse rentekurve indikerer en forventning om, at inflationen kommer ned igen. Men den indikerer også en risiko for recession. Dette er dog kun risikoscenariet for økonomierne, der har vist sig mere modstandsdygtige end forventet overfor de mange rentestigninger. Udsving i nøgletallene og investorernes forskellige forventninger til vækst og inflation er med til at skabe udsving i især de lange obligationsrenter. Faldende renter på de lange obligationer er paradoksalt med til at udskyde tidspunktet for den første rentenedsættelse.

Taktisk overvægt af risiko

Faldende renter understøtter aktierne, så længe der er positive forventninger til væksten. Lige nu er der blandt økonomerne konsensus om en blød landing. Den faldende inflation og deraf faldende lange renter giver mulighed for en midlertidig, taktisk overvægt af risiko med fokus på aktier, high yield og realkredit.

Rentefaldet på de lange obligationsrenter betyder, at varigheden i obligationsporteføljen tages fra en lille overvægt tilbage til neutral. Geopolitik er en latent risiko, men næppe før præsidentvalget i USA til november. Ofte er der sidelæns bevægelse i aktiekurserne i månederne forud for et præsidentvalg, men stigninger efter valget.